ほとんどの国内FX業者は「追証制度」というものが採用されています。

この追証は、仕組みが少々複雑なので初心者の人の中には「追証=借金を抱える」と勘違いしてしまっている人も多いかと思われます。

そこで、この記事では「追証」について「強制決済」「ロスカット」「証拠金維持率」といった関連用語を踏まえながら分かりやすく解説していきたいと思います。

追証・強制決済とは?

追証とは、レバレッジ取引のルールに従い証拠金不足が発生したポジションをキープするための救済措置のことです。

誤解して欲しくないのは「追証が発生する=借金を抱える」ではないということです。

そもそも、国内FX業者の個人FX口座はレバレッジが最大25倍に規制されています。

これは「常に取引金額の4%の証拠金(担保となるお金)を口座に用意しなければレバレッジ取引をすることができない」という決まりごとです。

そして、この証拠金の状態は「証拠金維持率」というものでリアルタイムでチェックされており、トレーダーも取引画面で確認できます。

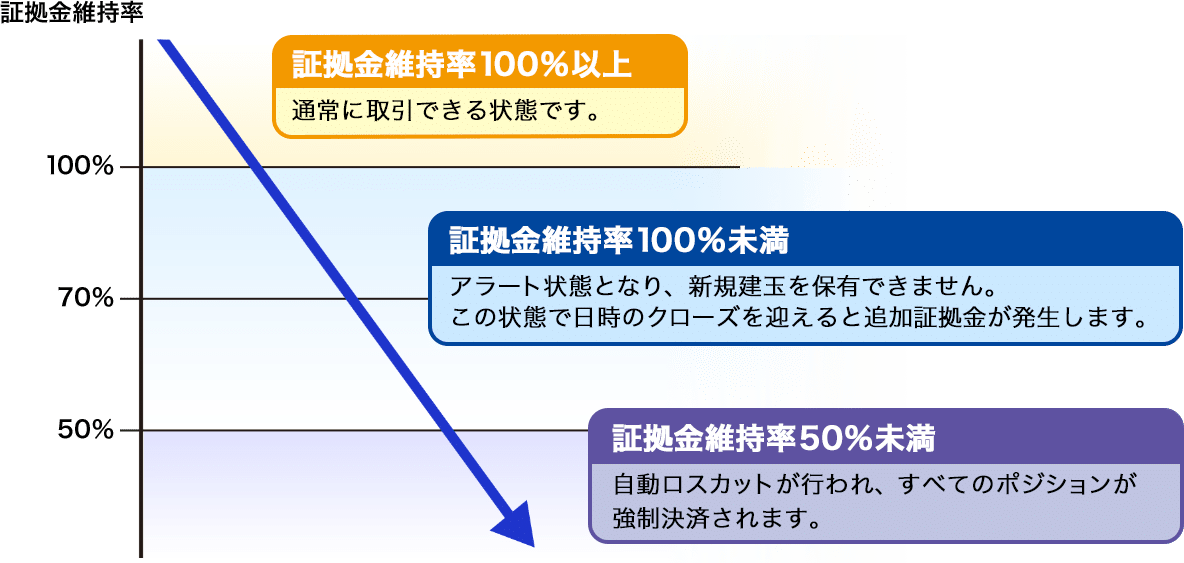

取引数量4%以上の必要証拠金を用意するということは、この証拠金維持率100%以上を維持しなければならないということです。

証拠金維持率が100%以上となる口座預託金の考え方

USD/JPYを1米ドル100円の時に10,000通貨取引する場合

- 取引金額:100円×10,000通貨=1,000,000円

- 必要証拠金:1,000,000円×4%=40,000円

- 証拠金維持率100%以上となる口座預託金:40,000円以上

上記のケースだと、1pipsでも評価損を抱えてしまうと証拠金維持率が100%を下回ってしまいルール違反(証拠金不足)となってしまいます。

参考記事FXの単位pips(ピップス)とは?1pipsはいくら?損益の計算方法

証拠金不足の状態になると新規注文ができなくなり最終的には全てのポジションが強制決済されてしまいます。

強制決済を回避するには、一部のポジションを自分で決済(損切り)していくか、不足額以上の資金を口座に入金し口座預託金を増やし証拠金維持率を100%以上に回復させる必要があります。

この時に口座に入金する資金のことを「追加証拠金(追証)」、この仕組み自体を「追加証拠金制度(追証制度)」、追証が発生したことをメールなどで知らせることを「マージンコール」と言います。

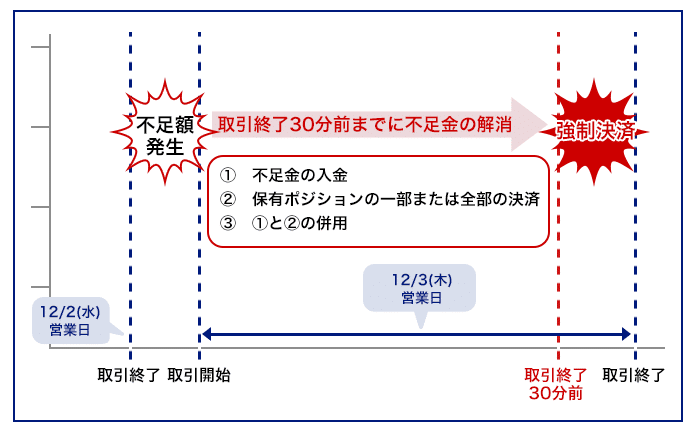

出典:SBI FXトレード

この追証制度にはFX業者によって期限が設けられていて、「証拠金不足が発生した時点から翌営業日の取引終了の数時間前まで」など、とても短い期間が設定されています。

そのため、急いで追証を用意するためにカードローンを使ったり、人からお金を借りたりする人もいるので、「借金」というイメージがついてしまっているのかと思われます。(または、後述するロスカットが間に合わなかった場合のマイナス残高の請求のこと)

実際は追証を払わず強制決済されてしまっても、ある程度の資金は口座に残ります。

口座の預託金がかなり少なくなるだけでゼロまたはマイナスにはなりません。または、証拠金維持率が回復するまで自分で損切りを続ければ良いだけです。

ロスカットとは?

先ほどの強制決済には期限が設けられていました。

そのため、もし期限内に自ら証拠金不足を解消しなかった場合に(または解消できなかった場合に)、さらに急激に相場が動き評価損が拡大してしまうと口座預託金がゼロまたはマイナスになってしまう可能性があります。

これを防止するために、FX業者には必ず「ロスカット」と呼ばれる口座全体の資金を保護するためのルールを定めています。

ロスカットは「強制決済の猶予期間中に、さらに口座資金がゼロまたはマイナスになる可能性があるので緊急で全取引を中止します」という制度です。

先ほどの強制決済とは別に、証拠金維持率が一定の数値を下回ると新規注文ができなくなり全てのポジションが強制決済されます。

このロスカットの判定は、ほとんどの取引業者で証拠金維持率50%に設定されていて、数秒〜数分刻みで判定をしています。

証拠金維持率が0%以下にならない限り口座預託金はゼロまたはマイナスにならないので、ロスカットは投資家の資金を保護するための最後の砦とも言うべき制度なんですね。

ただし、2015年1月のスイスフランショックのように、ロスカット判定が間に合わないほど急激な相場変動が起こってしまった場合には口座預託金以上の損失が発生する可能性もあり、この時ばかりはFX会社に借金をした状態になってしまうので注意が必要です。

実際、当時は多額の借金を背負ってしまった人がいて、この負債を回収できないなどの大問題が多くのFX業者で発生しています。

追証が発生した場合の3つの対処方法

証拠金維持率100%を下回ってしまった場合は次の3つの方法で対処することになります。

- ロスカット・強制決済を受け入れ一旦全ての取引を中止する

- 自分で一部のポジションを損切りして証拠金維持率を回復させる

- 追証を入金して全てのポジションをキープする

この中で、資金を工面しなければならないのは追証だけです。

余裕資金があれば借金をする必要はありませんが、余裕資金がなければロスカット・強制決済を受け入れるか、借金などをして追証を入金するかの選択を迫られます。

しかし、借金だけはオススメできません。

そもそもFXは余裕資金で運用するものなので、投資資金を十分貯めてから再チャレンジすることをオススメします。

取引数量と追証の関係

追証の金額は取引数量に比例し、証拠金維持率100%に回復するまで続きます。※FX業者によって異なります。

実際に、「どのくらいの値動きでいくら追証が発生するのか?」を以下の条件で、取引数量と口座預託金別に計算してみたいと思います。

- 取引通貨ペア:USD/JPY

- 注文価格:1米ドル100円

- 売買方向:ロング

- 追証発生条件:証拠金維持率100%以下

- ロスカット判定:証拠金維持率50%以下

1万通貨の場合

| 証拠金維持率 | 資産評価額 | 損益評価額 | 値動き | 追証額 |

|---|---|---|---|---|

| 100% | 40,000円 | 0円 | 0円 | ー |

| 90% | 36,000円 | -4,000円 | -0.4円 | 4,000円 |

| 80% | 32,000円 | -8,000円 | -0.8円 | 8,000円 |

| 70% | 28,000円 | -12,000円 | -1.2円 | 12,000円 |

| 60% | 24,000円 | -16,000円 | -1.6円 | 16,000円 |

| 50% | 20,000円 | -20,000円 | -2円 | ロスカット |

| 証拠金維持率 | 資産評価額 | 損益評価額 | 値動き | 追証額 |

|---|---|---|---|---|

| 100% | 40,000円 | -40,000円 | -4円 | ー |

| 90% | 36,000円 | -44,000円 | -4.4円 | 4,000円 |

| 80% | 32,000円 | -48,000円 | -4.8円 | 8,000円 |

| 70% | 28,000円 | -52,000円 | -5.2円 | 12,000円 |

| 60% | 24,000円 | -56,000円 | -5.6円 | 16,000円 |

| 50% | 20,000円 | -60,000円 | -6円 | ロスカット |

取引数量が1万通貨の場合、追証額は口座預託金に関わらず比較的少額で済みます。

口座預託金4万円だと1pipsでも評価損を抱えてしまうと追証が発生し、値動きが-2円に達するとロスカットされてしまうので全く余裕がありません。

口座預託金8万円にすると追証は-4円から発生し、ロスカットは-6円まで耐えられます。

10万通貨の場合

| 証拠金維持率 | 資産評価額 | 損益評価額 | 値動き | 追証額 |

|---|---|---|---|---|

| 100% | 400,000円 | 0円 | 0円 | ー |

| 90% | 360,000円 | -40,000円 | -0.4円 | 40,000円 |

| 80% | 320,000円 | -80,000円 | -0.8円 | 80,000円 |

| 70% | 280,000円 | -120,000円 | -1.2円 | 120,000円 |

| 60% | 240,000円 | -160,000円 | -1.6円 | 160,000円 |

| 50% | 200,000円 | -200,000円 | -2円 | ロスカット |

| 証拠金維持率 | 資産評価額 | 損益評価額 | 値動き | 追証額 |

|---|---|---|---|---|

| 100% | 400,000円 | -400,000円 | -4円 | ー |

| 90% | 360,000円 | -440,000円 | -4.4円 | 40,000円 |

| 80% | 320,000円 | -480,000円 | -4.8円 | 80,000円 |

| 70% | 280,000円 | -520,000円 | -5.2円 | 120,000円 |

| 60% | 240,000円 | -560,000円 | -5.6円 | 160,000円 |

| 50% | 200,000円 | -600,000円 | -6円 | ロスカット |

取引数量が10万通貨の場合、追証額は結構高額になります。

1万通貨と比べると取引数量が10倍になったため、1pipsあたりの損益も10倍になるからです。

口座預託金40万円だと1pipsでも評価損を抱えてしまうと追証が発生し、値動きが-2円に達するとロスカットされてしまうので全く余裕がありません。

口座預託金80万円にすると追証は-4円から発生し、ロスカットは-6円まで耐えられます。

FXには2つの備えが必要

取引数量・ロスカット・強制決済・追証の関係をまとめると以下のようになります。

- 口座預託金に余裕がないほど、ロスカットのリスクが高まる

- 口座預託金に余裕がないほど、すぐに追証が発生し強制決済のリスクが高まる

- 取引数量が大きいほど、追証額が増える

つまり、FXの資金に対する考え方には「日頃から口座預託金に余裕を持たせ、ロスカット・強制決済に備える」「突然発生するかもしれない追証にも備える」という2つの備えが必要だということです。

ただし、追証を支払ってポジションをキープするかどうかは自由なので、今後の相場の見通しと自分の資産状況によって判断しましょう。

海外FX業者は追証がない?

実は「追証」という言葉の定義は、FX業者・参考書・専門サイトによって少々異なっていて、マージンコールのことを追証と言ったり、口座預託金以上の損失分の請求のことを追証と言ったりもしています。

この記事では、マージンコールのことを「追証」、口座預託金以上の損失分の請求のことを「マイナス残高の請求」と統一します。

そのため、海外FX業者に追証があるかと聞かれれば、

追証はあります。しかし、マイナス残高の請求はありません。

という回答になります。

これを「ゼロカット」と言います。

ゼロカットを超えたマイナス分はFX業者が補填するのですが、海外FX業者でゼロカットが可能な理由に、顧客の注文を市場に流さない呑み業者であることが挙げられます。

相対取引の場合、投資家の利益はFX業者の損失、投資家の損失はFX業者の利益となるため、投資家の損失を回収できなければ丸ごとFX業者の損失となってしまいます。

取引所取引の場合、FX業者の利益は投資家から徴収する取引手数料のみです。そのため顧客が勝とうが負けようがFX業者の運営には関係ありません。

過去に、スイスフランショックが起きた際、XM(エックスエム)やiForexなど一部の海外業者は、ゼロカット対応を行いましたが現在も運営されています。

一方で海外業者のアルパリUKは顧客のゼロカットによる損失補填をカバーしきれずに破綻しています。

取引所取引としてゼロカットを採用していればこのようなリスクは当然あるものです。

スイスフラン相場急変でFX業者アルパリが破綻

スイスフラン相場の急変を受け欧州を中心に金融機関への影響が広がってきた。打撃が最も大きいとみられるのが通貨取引を扱う外国為替証拠金(FX)取引業者で、欧州を主な地盤とするアルパリが破綻した。金融庁は16日、FX取引業者の日本法人アルパリジャパンに対し資産が流出しないよう国内保有命令を出した。日本法人の稼働口座数は2014年6月末時点で約3千ある。

ギリシャではスイスフランの急変を受け大手金融機関が資金繰りに行き詰まり、欧州中央銀行(ECB)に緊急融資を要請。スイスフラン建ての資産を多く保有する中欧や東欧の一部金融機関の経営を不安視する声も出ている。

引用:日本経済新聞

海外業者の高いレバレッジでゼロカットを採用しているにも関わらず、被害が軽微であったということは呑み業者であると考えるの自然でしょう。

国内FX業者は、顧客にマイナス残高が発生した場合には「いつまでも負債を回収できない」「最悪の場合、FX業者が代わりに負担する」などの状況に陥ると会社が傾くほどの大ダメージを受けてしまうことを、スイスフランショックなどの過去の教訓から学んでいます。

そのため、FX業者は「顧客資産の保護=FX業者の損失回避」という観点から、ロスカット・強制決済・追証を徹底している訳なんですね。