今の時代、副業をしていることはそれほど珍しいことではなくなりましたね。

しかし、会社の就業規則や雇用契約書をみると「副業禁止」の文字が!

ご安心ください。

サラリーマンが副業でFXをしたとしても、会社に知られないようにすることはできます。

実はそのためのポイントは、「FXの利益にかかる住民税をどのようにして支払うか」それだけなんです!

給与とFX利益は収入の扱いが違う

では、まず収入(所得)にかかる税金についてお話します。

所得にかかる税金は「収得税」という分類で、所得税と住民税の2種類がありそれぞれ別で計算するように決まっています。

また、現在の所得税には復興特別所得税というものも含まれており、自動的に2.1%の税率が加算されて納付します。

■会社の給与の場合

所得税は、その月の分はすぐに天引き(源泉徴収)されます。

住民税は、前年の所得分が毎月の給与から分割で天引き(源泉徴収)されます。

■FXの場合

そしてFXでの利益にも、所得税と住民税がかかります。

しかし、FXの利益にかかるこの税金は、FX会社が自動的に天引きはせず、取引所取引と店頭取引ともに、自分で確定申告をして、自分で納めなければいけません(申告分離課税)。

納税方法は金融商品によってさまざまで、中には証券会社が天引きしてくれる便利なものもあります。(源泉分離課税)

FXの申告分離課税という方式は、簡単にいうと「自分で確定申告して税金を納めてもらいますが、給与などその他所得とは別にして税金を計算してあげますよ」という制度です。

例えば、給与所得が年間1000万円、FXでの雑所得が年間50万円だったとします。

もし、分離課税ではなく総合課税という別の方式であれば、給与所得にかかる税率(年間900万円以上1800万円以下は33%)でFXの雑所得も計算されてしまいます。

しかし分離課税という方式でしたら給与所得にかかる税率33%、FXの場合は固定で一律20.315%での計算になるのです。

給与所得は累進課税なので金額によって税率が変わりますが、FXの利益は50万円であろうが、500万円であろうが税率は変わらないんですね。

上記のようにFXの場合は、確定申告で利益分の所得税の申告と納付、住民税の申告をします。

ただし勤務先が1ヶ所のみで、給与が2000万円以下、給与以外の収入が20万円を超える場合です。

実は、給与以外の収入が20万円以下の場合は、確定申告の義務がありません。

ということは所得税を計算する必要も納付する必要もないのです。

しかしそれはあくまで所得税のみ。住民税はかかります。

この場合、住民税だけの申告を市区町村にしなければならないのですが、申告方法は市区町村によってさまざまですのでご注意ください。

FXの税金については以下の記事でより詳しくまとめています。

FXで利益が出た場合の税金納付方法

確定申告では、自分で所得税を計算して確定申告書を提出し、FXにかかる所得税を支払います。

「住民税の計算と支払は?」と疑問に思う人もいらっしゃると思います。

住民税はあなたが提出した確定申告書をもとに、市区町村が収めるべき金額を計算します。

そのため、確定申告をしてもすぐに支払はできません。支払はその年6月の忘れた頃にやってきます。

住民税の支払方法は2種類あり、自分で支払うか(普通徴収)、会社の給与にかかる住民税と合算して支払うか(特別徴収)を選ぶことができます。

普通徴収であればその年6月に納付書が自宅に届きます。

特別徴収はその年6月から、会社の給与から天引きされる住民税に加算されて納付します(前年の給与所得にかかった住民税+前年のFXにかかった住民税)

そのためサラリーマンが確定申告書の住民税納付方法を特別徴収にしてしまうと、次に該当する人は会社が住民税の金額をチェックした場合、副収入の存在に気づかれてしまいます。

- 前年からFXを始めて利益を上げ、今年6月から住民税の金額が変わる人

- 勤続年数が長く、毎年住民税の金額が大きく変わる人

ただし、あくまで「何かしらの副収入」とまでしか分かりませんので、上手く誤魔化すことは可能です。

なお前述したように、「勤務先が1ヶ所のみで、給与が2000万円以下、給与以外の収入が20万円以下の場合」は所得税の確定申告の義務はありませんが、市区町村で住民税だけ申告する必要があります。

その際の用紙にも、納付方法を選択する箇所があるので、必ず「普通徴収」を選ぶようにしましょう。

FXの会社バレで心配なこと

FX会社に提出したマイナンバーから勤務先にばれない?

法改正によって、現在はマイナンバーをFX会社にも告知しなければならなくなりました。

すぐにでもFX会社にマイナンバーを告知する必要があるのは、2016年1月1日以降に口座開設した人です。それ以前の口座開設の場合は、猶予が設けられておりFX会社が定める期日までに告知する必要があります。

また、勤務先の会社にも、すでにマイナンバーを告知している人が多いと思います。

そうなってくると、マイナンバーを通じて勤務先の会社にFXに関わる情報が漏れてしまわないのでしょうか?

そのようなことはありません。

マイナンバーと個人情報を紐付けし、情報を入手できるのは、国の行政機関や地方公共団体のみです。それ以外の企業・団体は「マイナンバーというラベル」を個人情報につけることしかできないのです。

勤務先が副業禁止だけどFXでクビになることない?

勤務先によっては、副業を禁止している会社もあるかと思います。しかし、はたしてFXは副業に該当して、会社にバレたらクビになってしまうのでしょうか?

それに対して税理士の回答は以下です。

お答えします。

FXを個人的に行うことは、おそらくは会社として、副業だから禁止ということにはなっていないのではないでしょうか?株取引もしかり、ということになります。

ただ、勤務時間中に、休暇も取らずに離席して、ネットにアクセスして取引するということだと、職務専念義務に反するので、そういう形で行うことは、会社として認めることはないでしょうね。

その上で、勤務時間中に行わない。つまり、勤務がないときにしか行わないのであれば、会社として問題ないと思いますし、事業ということではなく、一義的には雑所得扱いとなります。

雑所得は、たまたま得られた所得であり、事業ではないということですので、その意味でも副業と言われるものではないと思います。

その上で、株取引でも、FXでも、税務署には取引明細書が出ますので、確定申告は原則必要になります。その際に、給与以外の収入について、住民税をどのように納付するかについて、給与天引きの特別徴収で納税するか、納付書を送ってもらって自分で納付する普通徴収化を選択する欄が、所得税確定申告署に設けられています。

その欄で、自分で納付する、を選択すれば、勤務先の特別徴収には、給与に関する額しか行きませんので、原則、住民税の課税通知上は、勤務先に送付される書類に、給与以外の金額が表示されずに送付されます。

しかしながら、住民税を課税する市区町村役所も、事務処理間違いもありますし、絶対ということはないと思います。

以上については一般論ですので、最寄りの市区町村の住民税の課税課の特別徴収係に、匿名で大丈夫ですので問い合わせて上記の点を確認していただいたほうが確実です。

FXにかぎらず、例えば親から相続したアパートを持っている時に、不動産収入がある人が、勤務先にはその収入がいくらあるのかを知られたくない、などという、正当な理由があるともいえますので。

お尋ねについては、勤務時間中に行わないこと、勤務時間中に行っているのではないかと疑問を持たれないこと、が、バレるバレないの前に重要な点ではないかと思います。

取り急ぎお答えとさせていただきます。

出典:税理士ドットコム

一般的に、業務中に売買したり為替レートのチェックなどをして本業がおろそかにならない限り、FXをすること自体は問題ありません。

もしそれが原因で解雇されても、会社側が裁判で敗訴になる確率がとても高いです。

所得税の納税に使われる「給与所得及び退職所得以外の所得」と、会社の就業規則で使われる「副業」という言葉を混同して考えてしまいがちなので、それぞれ分けて考えることが重要です。

法律上、処罰されるのか?

労働基準法でも、会社が就業規則で社員の副業を禁止することは許されていません。

また、日本国憲法でも「職業選択の自由」が保障されていますから、兼業は個人の自由です。

あとは会社との個別労働契約や、話し合い次第となります。

なぜなら、もし会社の業績が悪く、本人の本業の成績も良くないが、FXだけはかなりの利益をあげていた場合、それを知った会社はもっと本業に力を入れて欲しいと思うはずですし、本人も居心地が悪くなるからです。

やはり、なるべくFXをしていることは、会社に分からないようにしたいところです。

確定申告で注意する点と、会社に知られないようにする方法

税金に関わる法律は頻繁に変わります。

特に平成28年度分の確定申告からは、確定申告書にマイナンバーの記載が必要になるなど、大きな変化がありました。

しかし、FXに関わる税金に関しては例年と同じなので、法改正によって会社に知られてしまうことはありませんのでご安心ください。

では、平成28年度からの確定申告で注意する点と、会社に知られないようにする方法を、まとめます。

確定申告のために用意する書類

平成28年度分からマイナンバー(個人番号)が必要になります。

また必要書類は利益が出たときと、損失が出たときで変わります。

■FXで利益が出たとき

■FXで損失が出たとき

■添付書類

確定申告書の記載方法

確定申告書の様式は、確定申告書Aと確定申告書Bと2種類ありますが、ここでは所得の種類にかかわらず個人事業主でも利用できる確定申告書Bでお話します。

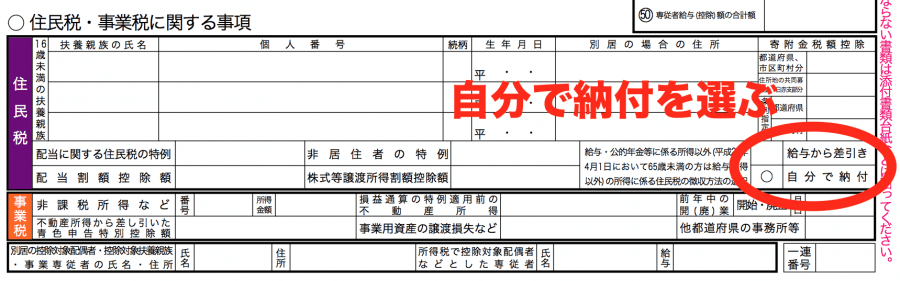

まず肝心なのは、確定申告書Bの第二表にある「住民税・事業税に関する事項」の中の「給与・公的年金等に関わる所得以外の所得に関わる住民税の徴収方法の選択」です。

まるで呪文のようですが、FXにかかる住民税の納付方法のことです。

- 給与から差引き

- 自分で納付

この部分の「給与から差引き(源泉徴収)」を選択してしまうと、会社の給与以外に副収入があることが、会社に知られてしまう可能性があります。

必ず「自分で納付(普通徴収)」を選びましょう。

FXにかかる所得税は、確定申告自体が「自分でちゃんと納付します!」という行為なので、選ぶ箇所はそもそもありません。

次に、マイナンバーの記載が必要です。

マイナンバーカードまたは通知カードに記載の番号を、確定申告書B第一表の「氏名」の上にある、「個人番号」という箇所に記入しましょう。

確定申告の方法

確定申告書は国税庁のサイトにある「確定申告書等作成コーナー」から作成する方法が簡単です。収入を入力するだけで自動的に支払う税金が計算されて、確定申告書をPDFファイルで保存することができます。

あとはPDFファイルを印刷し、最寄りの税務署に提出すればオッケーです。

重要ポイントは「住民税を普通徴収」

ざっと説明してきましたが、いかがでしたでしょうか?

マイナンバー制度の導入など法改正は頻繁に行われますが、「サラリーマンが副業でFXをしても会社にバレない方法」は以前と変わっておらず、「住民税を普通徴収にする」だけだとお分かりいただけたかと思います。

せっかく与えられた資産運用という選択肢を有効に使って、人生をより良いものにしましょう!

FXの始め方については次の記事で一から解説していますので、これからスタートしてみようと思っている方はぜひご覧ください。

-

-

FXのやり方・始め方・始めるのに必要なものを初心者向けにわかりやすく解説

FXを始めるにあたって必要なものは次の4つだけです。 FXに必要なもの スマートフォンかパソコン FX口座 本人確認書類とマイナンバー(口座開設に必要) 取引資金(最低1万円程度…

続きを見る

ちなみに私も会社員時代に副業としてFXをしながら、現在は脱サラして専業トレーダーになりました。

その頃のことは次の記事に書いてますので、FXで生活をしたいと思っている人は参考にしてみてください。