「収入と言えば1つの会社からの給与だけ」という人の場合、税金というのは毎月の給与から源泉徴収で自動的に収め、特に何もなければ年末調整で過不足を調整するだけなので、それほど難しい手続きではありませんよね?

しかし、基本的に給与に加えて「FXの年間損益がプラス」になった人というのは、翌年の3月15日までに確定申告をして追加で納税をしなければいけません。(例外あり)

この記事では、そんなFXの所得を初めて確定申告する人のために、手順と書き方を丁寧に解説していきたいと思います。

確定申告が必要な人

FXの税金と課税対象者

まず、FXの所得は税制上「雑所得」というものとして扱われていて税率は一律20.315%です。

FXの税率

一律20.315%

(所得税15%+住民税5%+特別復興所得税0.315%)

FXの課税対象は、年間の「為替差益+スワップポイント」の合計です。

FXの課税対象

為替差益+スワップポイント

そして、一般的に「確定申告が必要な人」「確定申告をした方が良い人」というのは、主に以下に該当する人です。

確定申告が必要な人・した方が良い人

| 条件 | 主な対象者 |

|---|---|

| 給与所得が2,000万円以上 | サラリーマンなど |

| 給与所得があり雑所得が20万円以上 | サラリーマン・アルバイト・パートなど |

| 給与所得がなく雑所得が38万円以上 | 専業主婦・学生など |

| 損益通算を行う人 | 今回、他のFX会社または他の金融商品で 年間損益がマイナスだった人 |

| 繰越控除を行う人 | 過去3年以内に、年間損益がマイナスの年があった人 |

| 今回、年間損益がマイナスだった人 |

FXの所得がなくても「給与所得が2,000万円以上」のいわゆるエグゼクティブ層と呼ばれる高額所得者は、年末調整が行われないため確定申告が必要ですが、給与所得者全体の0.4%程度なので該当者は少ないと思います。

身近な話としては、「給与所得があり雑所得(FXの所得)が20万円以上」「給与所得がなく雑所得(FXの所得)が38万円以上」という人は、給与分は会社で年末調整もしつつ、FX分は自分で年間損益を調べ確定申告をして税金を支払う義務があります。

また、取引しているFX会社は自分の取引履歴を税務署に報告しているので、無申告のままではいずれバレます。申告をしないと重加算税や遅延税が取られるので気を付けてください。

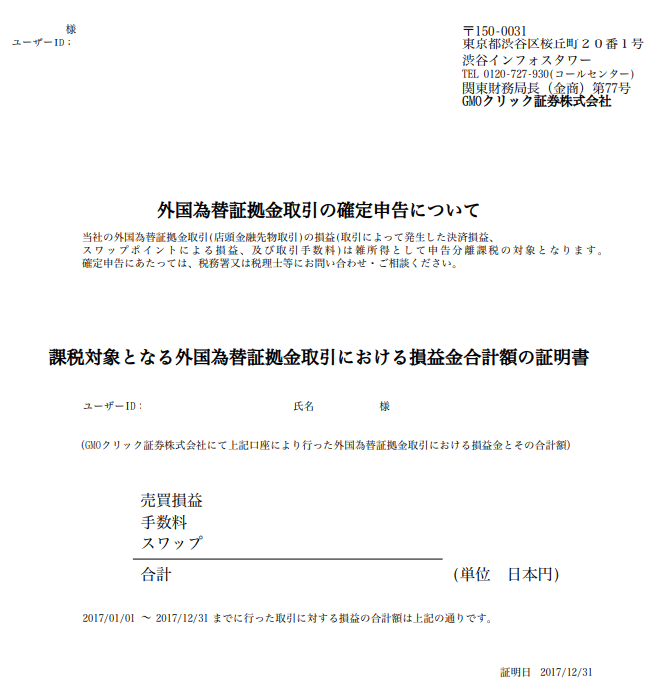

この年間損益の調べ方は、FX会社で「期間損益報告書」というものをダウンロードまたは郵送で入手すればOKです。

複数のFX会社を利用していれば全て入手してください。(FX会社によって名称が異なる場合があります)

売買損益・スワップ・手数料の合計が自動で集計されています。

経費の申告も大切

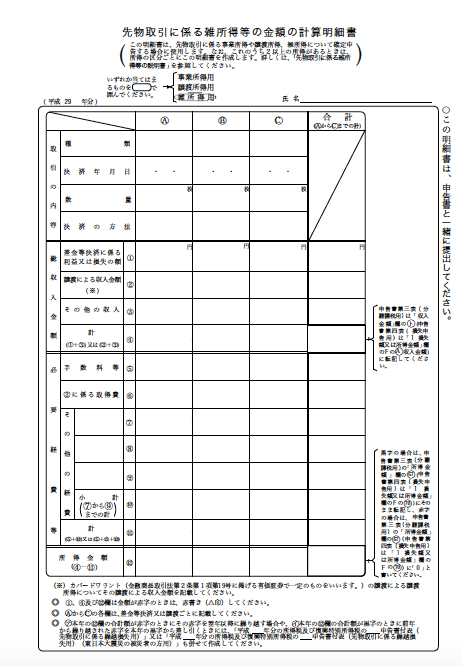

また、FXの所得とは利益から必要経費を差し引いた金額です。

確定申告でFXにかかった経費を申告することで、支払う税金をゼロ、または少なくできる場合もあります。

必要経費として認められるものには「取引手数料」「セミナー費用」「書籍代」「電気代」「プロバイダー費用」などが挙げられます。

FXの所得

為替差益+スワップポイントー必要経費

2つの制度を活用して節税対策をする

上記の表の「損益通算」と「繰越控除」を利用し確定申告することで節税効果が期待できます。

「損益通算」とは、異なるFX会社・金融商品でその年の年間損益がマイナスだった場合、その年のFXの利益からその分を差し引くことで、支払う税金を少なくできる制度です。

「繰越控除」とは、過去3年前まで遡りFXやその他金融商品の損失を今回の利益から差し引くことで、支払う税金を少なくできる制度です。

確定申告が必要な人というのは、何も「FXで年間損益がプラスになった人」だけが全員行うわけではありません。

年間損益がマイナスの年も、期間損益報告書を入手して確定申告をしておいた方が絶対に良いということなんですね。

ただし、損益通算・繰越控除・必要経費を考慮して計算した結果、今回支払う税金がゼロだったとしても、確定申告が不要というわけではありません。しっかり、確定申告して「税金を払わなくても良いことを証明する」必要があるので注意してください。

また、雑所得合計が130万円を超えると社会保険・厚生年金の被扶養者の資格を失うので、専業主婦や学生の人は意識して取引をしましょう。

確定申告の方法

| 確定申告書作成方法 | 提出方法 | ||

|---|---|---|---|

| 税務署 | 必要書類を取りにいく、または送ってもらい記入する | 税務署に持参または郵送 | |

| 国税庁HP | PFDファイルのダウンロード | 印刷して記入する | 税務署に持参または郵送 |

| 確定申告書等作成コーナー (書面提出) |

入力して印刷する | 税務署に持参または郵送 | |

| 確定申告書等作成コーナー (e-Tax) |

入力する | そのままデータ送信 | |

一般的な確定申告の方法は、上記の通りです。

今回は、国税庁HP「確定申告書等作成コーナー(書面提出)」を利用した手順と入力方法について解説します。

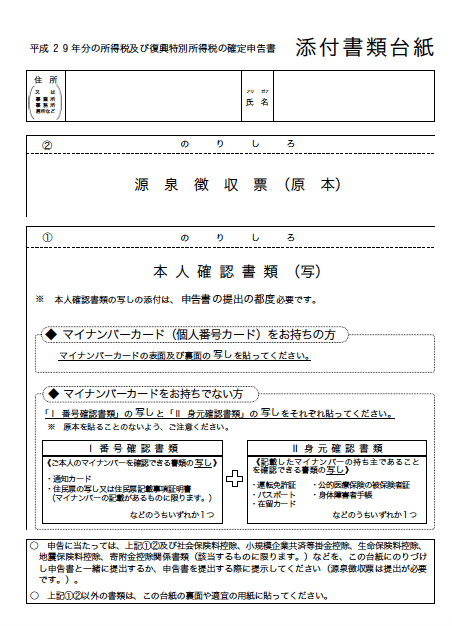

用意するものは4つ

| 用意するもの | 対象者 | 入手先 |

|---|---|---|

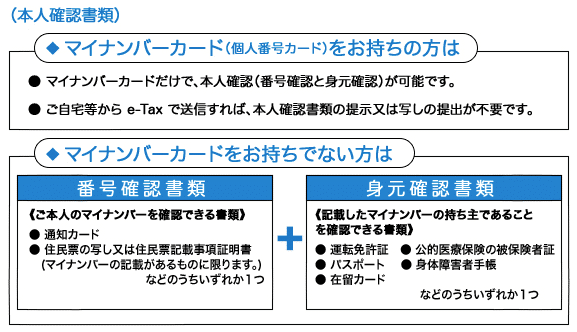

| 本人確認書類 ※以下参照 |

全て | ー |

| 期間損益報告書 | 投資をしている人 | 証券会社・FX会社等 |

| 経費の領収書 | 投資をしている人 | 購入先 |

| 源泉徴収票 | 給与所得者 | 勤務先 |

| (保険料控除証明書等) | 注1 | 保険会社等 |

| (寄附金受領証明書) | 注2 | 自治体(返礼品と一緒に届く) |

基本的に、「給与所得+FX所得」のある人が確定申告をする場合、準備として上記のうち「本人確認書類」「期間損益報告書」「投資にかかった経費の領収書」「源泉徴収票」を用意してください。

注1:社会保険料・小規模企業共済等掛金・生命保険料・地震保険料・医療費などの控除対象者、またはそれらを会社の年末調整で申告漏れしていた場合は、過去5年以内であれば控除対象となります。保険会社などから送られてくる金額の書かれた保険料控除証明書を用意しましょう。

注2:その年に「ふるさと納税」をしたことのある人は、FXの所得分も含めて寄附金控除を受けるための確定申告が必要です。自治体から返礼品と一緒に送られてくる寄附金受領証明書を用意して一緒に申告しましょう。

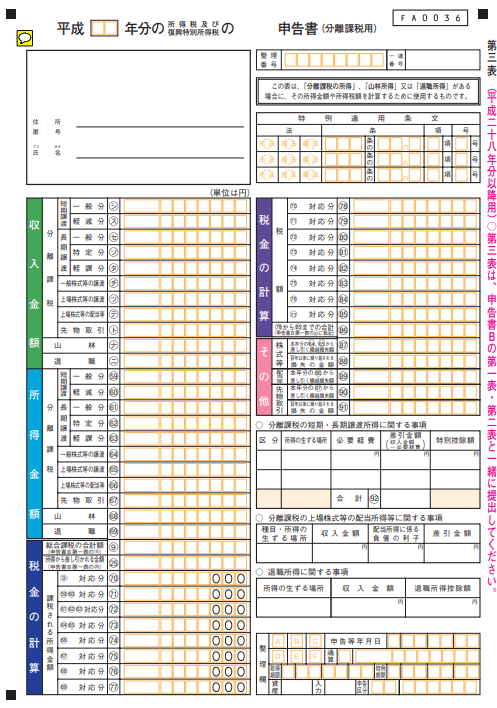

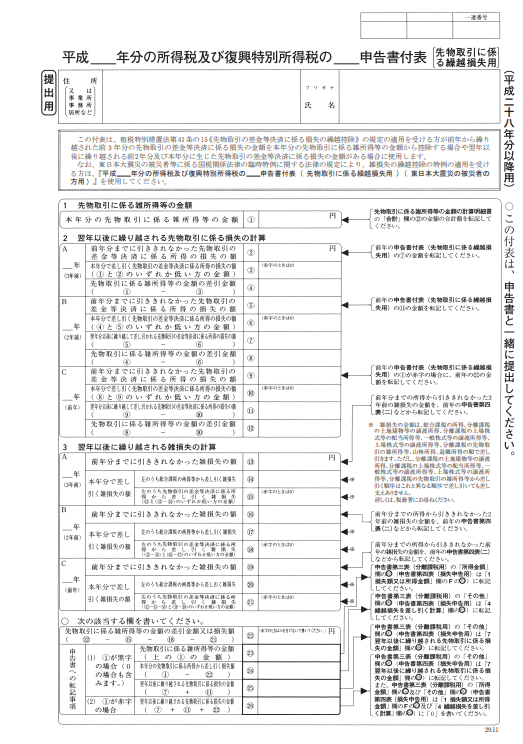

作成・提出する書類は6つ

上記の必要書類を準備できたら、「給与所得+FX所得」のある人は以下の6つの書類を作成しましょう。

国税庁HPの「確定申告書等作成コーナー」は必要事項を入力するだけで、確定申告に必要な書類を提出用・控え用も含めて自動的に作成・印刷することができます。

「申告書付表(先物取引に係る繰越損失用)」については、繰越損失を申告しなければ提出の必要はないため作成されません。

作成・提出書類

確定申告の手順

ここでは国税庁HP「確定申告書等作成コーナー」の操作手順・入力方法を解説します。

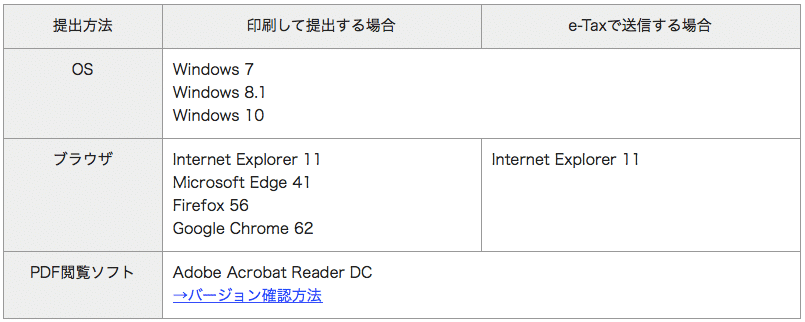

実際に手続きする時には、事前に以下の2点だけ問題がないか確認しておいてください。

事前準備

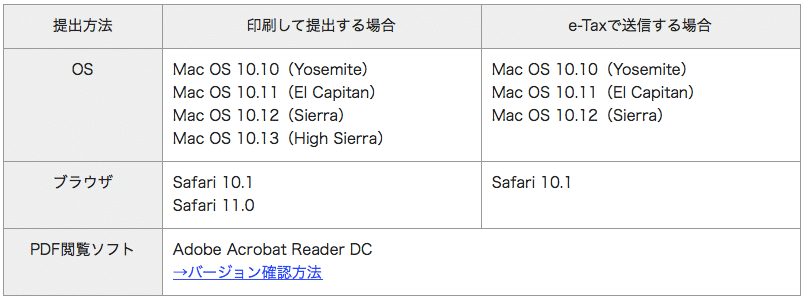

まず、国税庁HP「確定申告書等作成コーナー」トップページにある「作成開始」ボタンをクリックします。

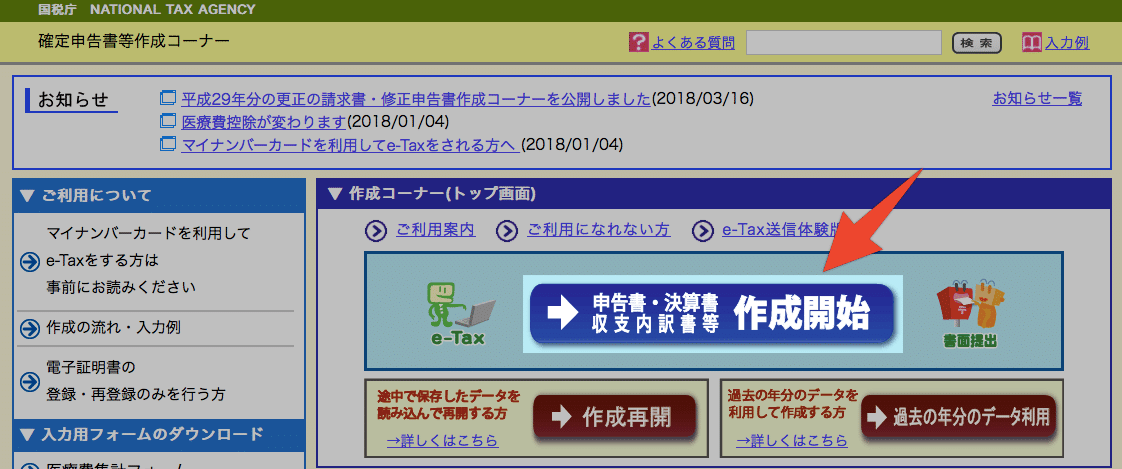

「書面提出」をクリックします。

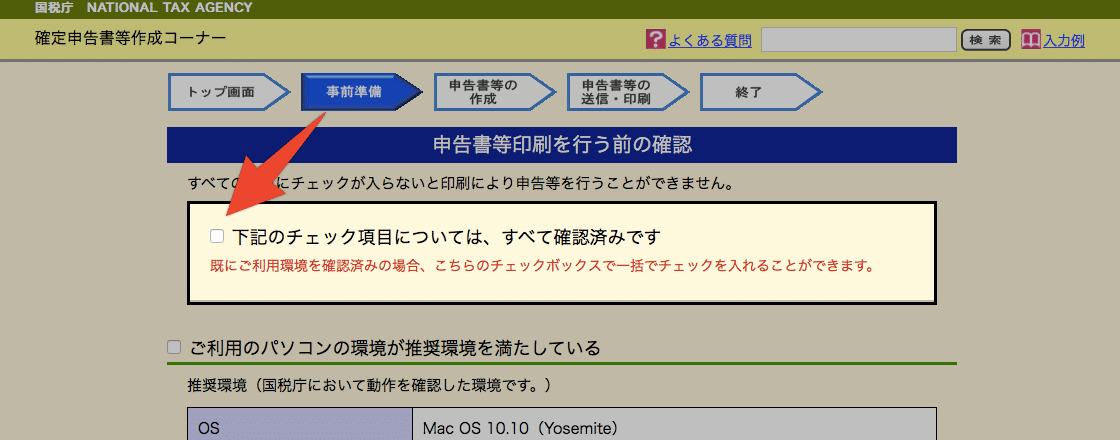

上記の箇所のチェックを入れて、画面下部の「次へ」ボタンをクリックします。

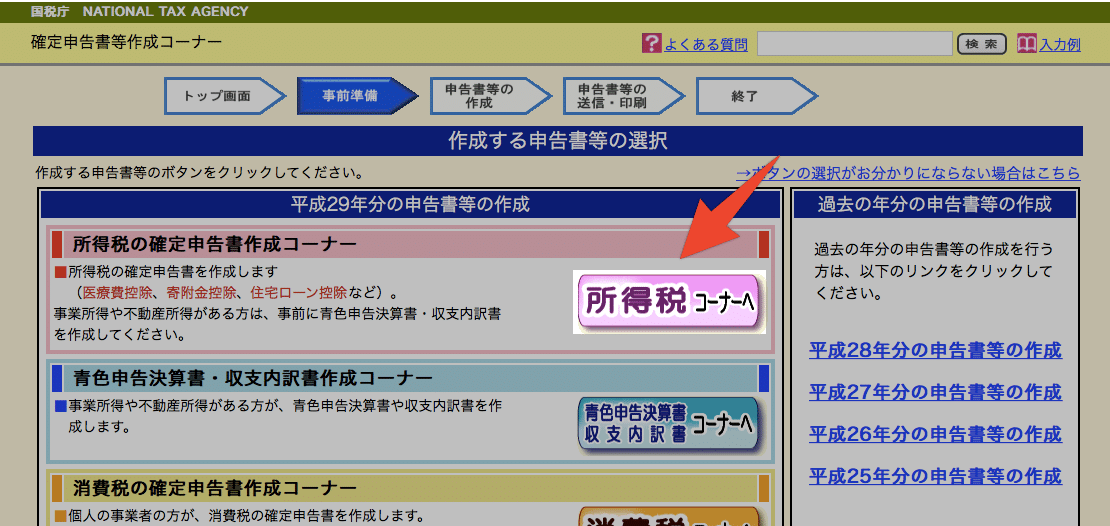

「所得税コーナーへ」をクリックします。

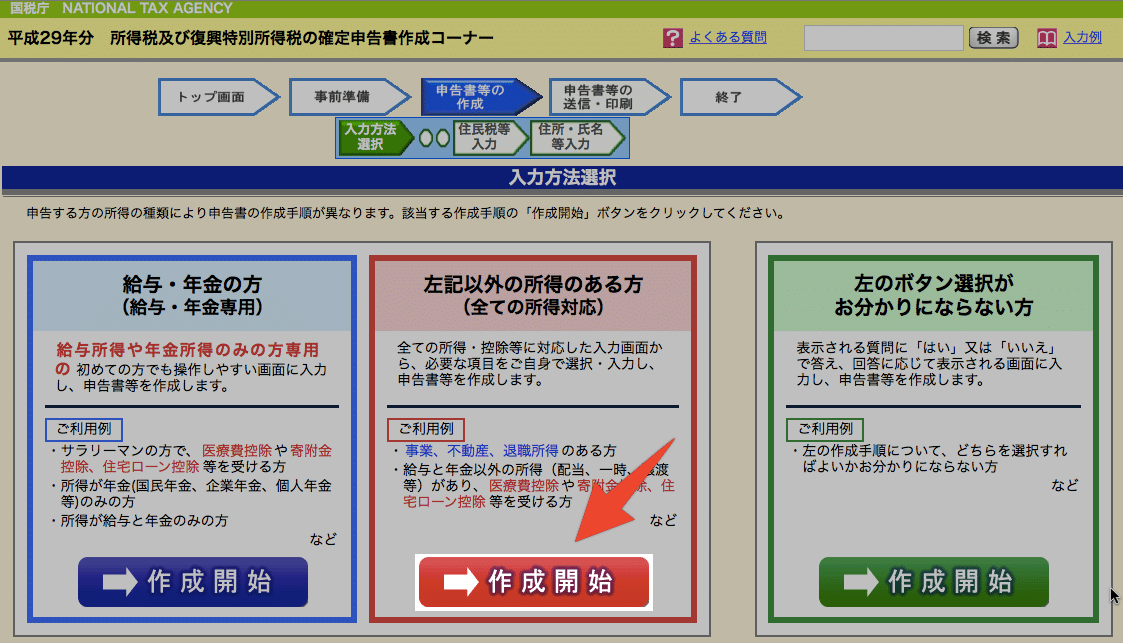

真ん中の「左記以外の所得のある方(全ての所得対応)」の「作成開始」をクリックします。

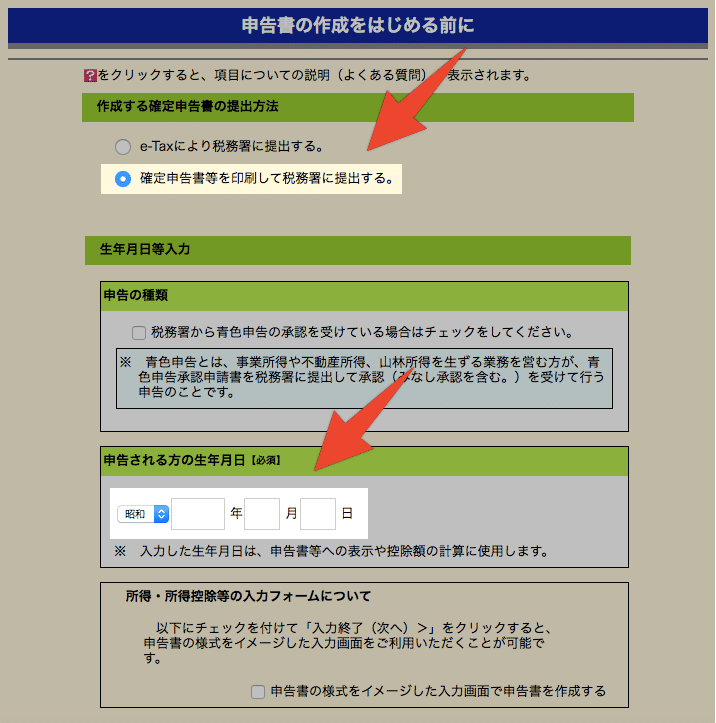

上部にある確定申告書の提出方法は、「確定申告書を印刷して税務署に提出する」を選択し、「生年月日」を入力してください。

その下にある「申告書の様式をイメージした入力画面で申告書を作成する」のチェックを入れると実際の申告書形式で入力できますが、チェックしない方が分かりやすので今回はこのまま進めます。

画面下部の「次へ」ボタンをクリックします。

所得の入力と所得税の計算

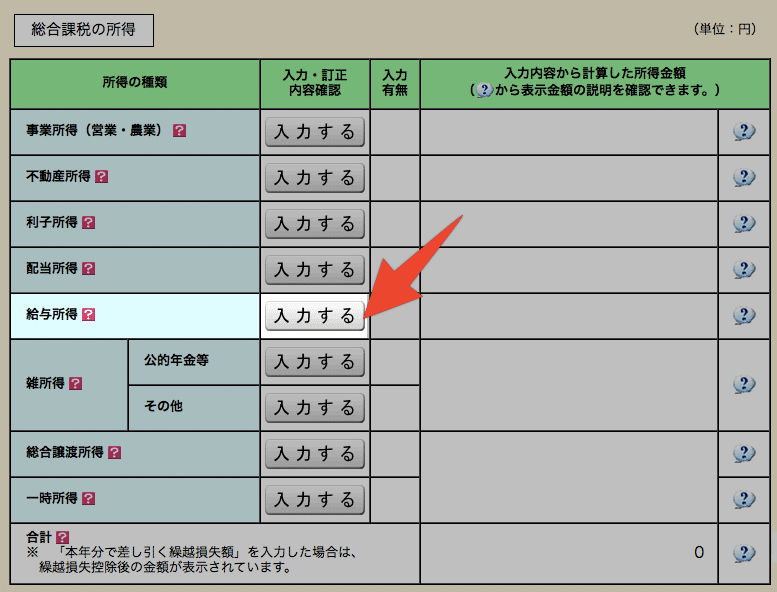

総合課税の所得の入力

まずは収入金額・所得金額の入力です。

「総合課税の所得・給与所得」にある「入力する」をクリックします。

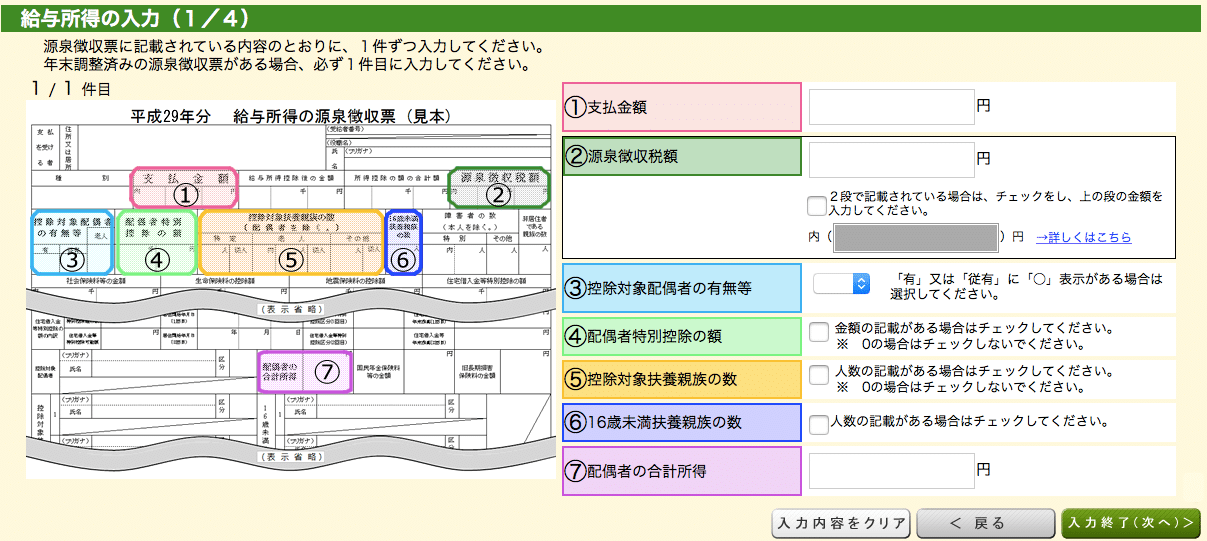

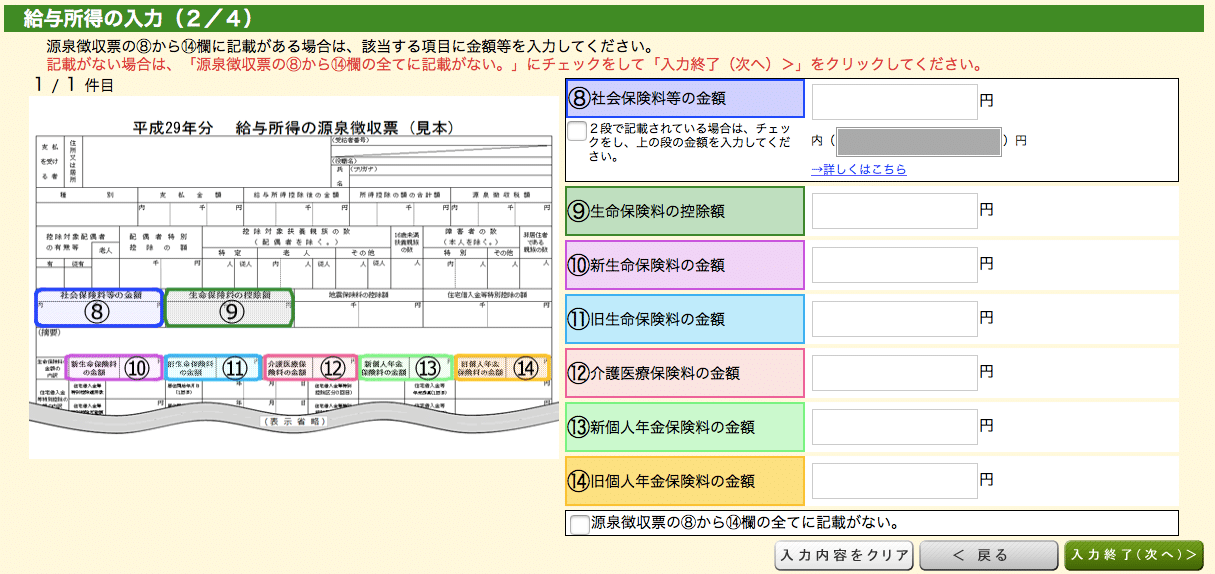

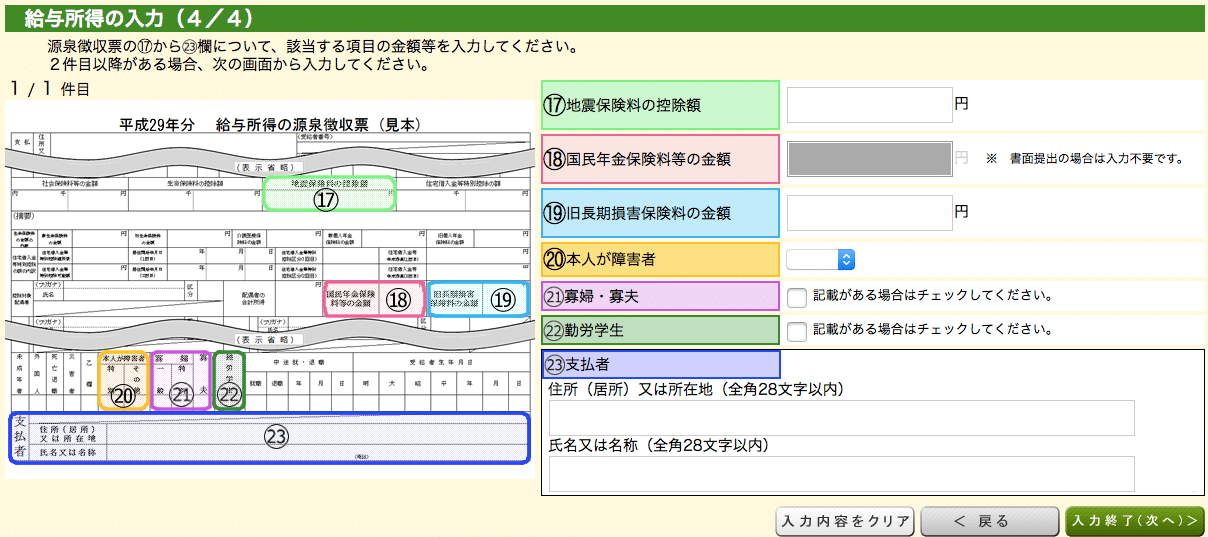

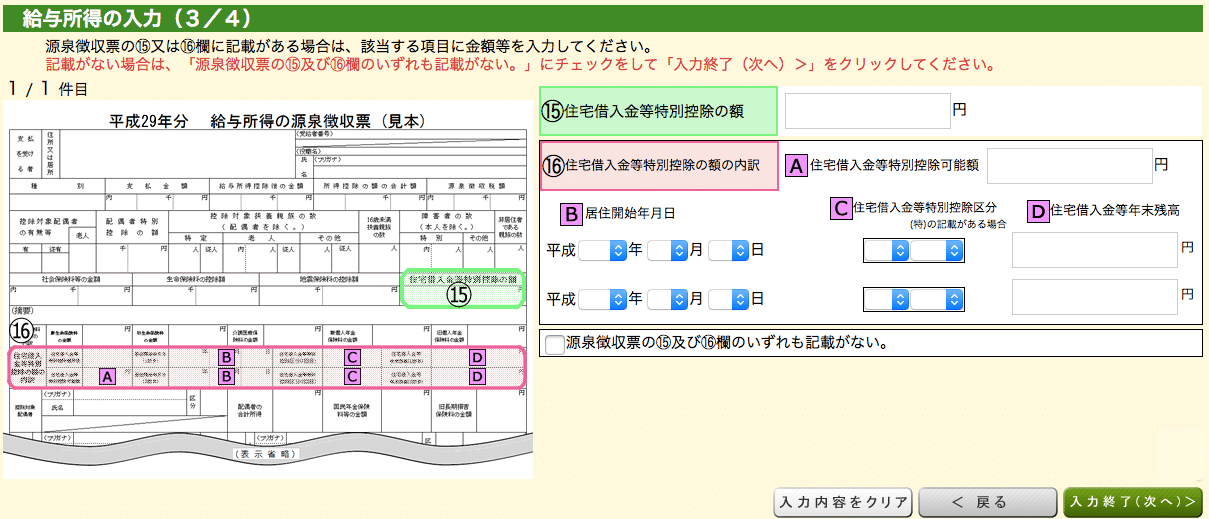

1/4〜4/4の画面の指示に従って、源泉徴収票を見ながら給与所得・その他収入・控除額など入力していき、最後の確認画面下部の「次へ」ボタンをクリックします。(FX以外の収入や控除がない場合は入力は不要)

1/4〜4/4の画面の指示に従って、源泉徴収票を見ながら給与所得・その他収入・控除額など入力していき、最後の確認画面下部の「次へ」ボタンをクリックします。(FX以外の収入や控除がない場合は入力は不要)

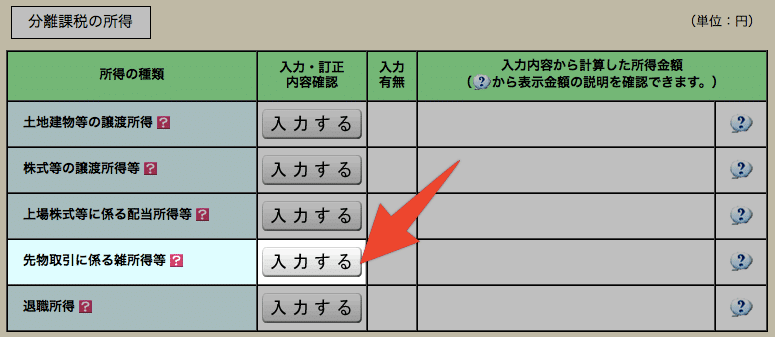

分離課税の所得の入力

次に、FXの所得分の入力です。

「分離課税の所得・先物取引に係る雑所得等」にある「入力する」をクリックします。

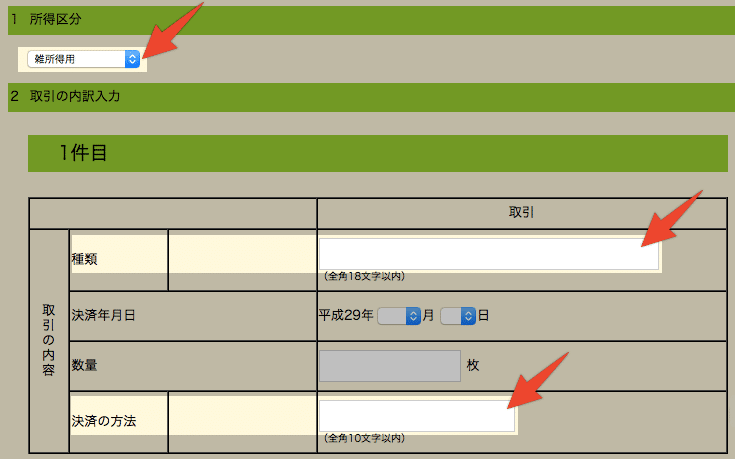

「所得区分」は「雑所得用」を選択、「種類」は「外国為替証拠金取引」と入力、「決済の方法」は「仕切」と入力します。

「決済年月日」や「数量」の欄があるため、「全ての取引を1件ずつ入力しなければならないのか?」というとそうではなく、一つの口座で何度も取引している場合というのは空欄で問題ありません。

「為替差益+スワップ」の年間の合計を「差金等決済に係る利益又は損失の額」に入力します。

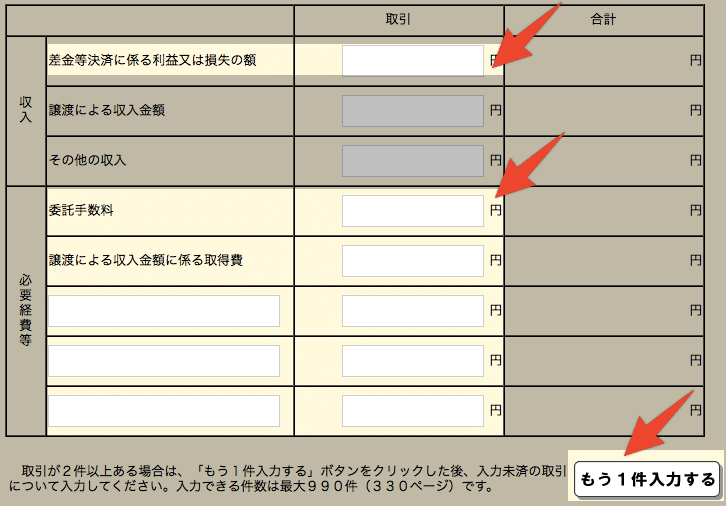

「必要経費等」にある「委託手数料」には取引手数料合計を、その他の経費も名目と金額を入力します。

他のFX会社・金融商品の所得がある場合や、他のFX会社・金融商品の損失と損益通算をする場合は「もう1件入力する」をクリックして同じように入力してください。(損益通算をする場合は金額はマイナス表記で入力します)

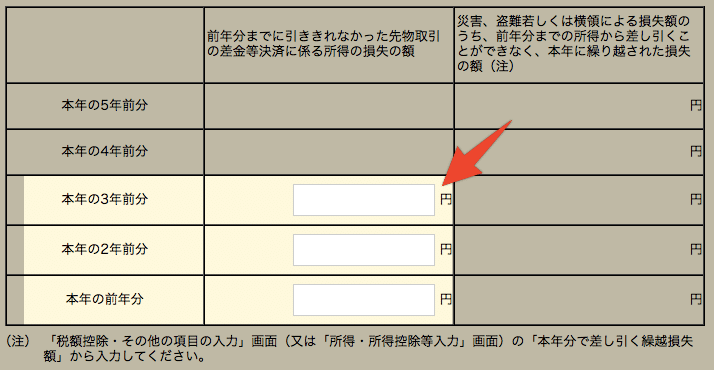

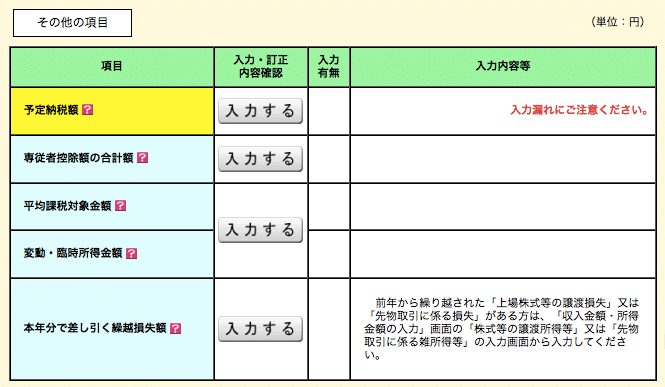

繰越控除をする場合は、損失額を年度ごとに分けて入力します。(マイナス表記は不要)

画面下部の「次へ」ボタンをクリックします。

所得控除や税額控除の入力

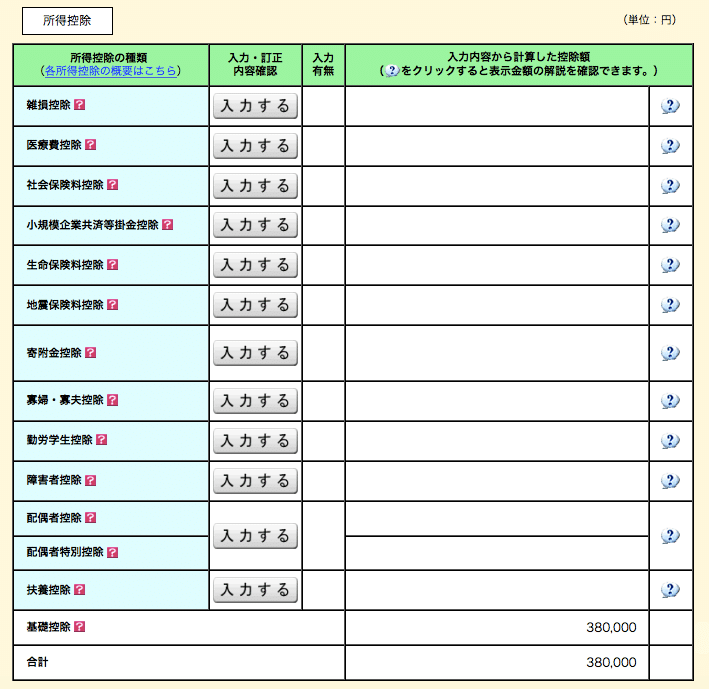

次に、所得控除を入力します。

社会保険料・小規模企業共済等掛金・生命保険料・地震保険料・医療費・ふるさと納税など寄附金を入力します。(該当がない場合は入力は不要)

画面下部の「次へ」ボタンをクリックします。

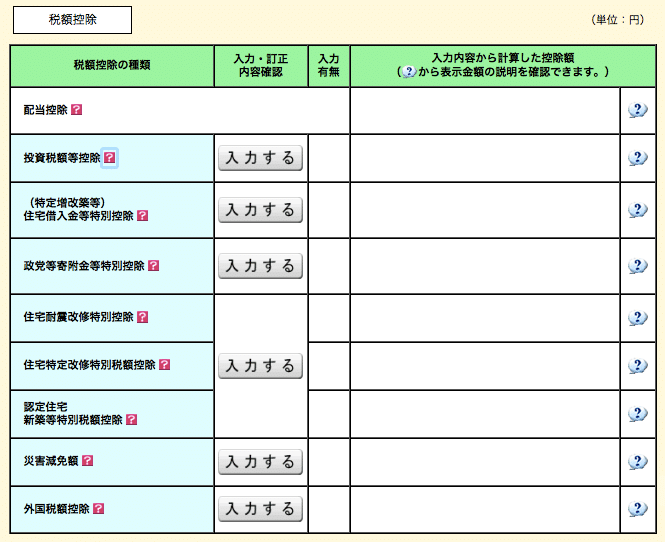

税額控除・その他の項目を入力します。(該当がない場合は入力は不要)

画面下部の「次へ」ボタンをクリックします。

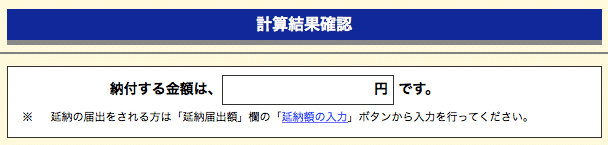

計算結果の確認

計算結果が表示され、これで「所得税」についての入力は完了です。

画面下部の「次へ」をクリックしてください。

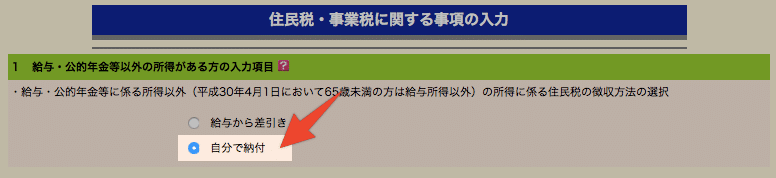

住民税に関する入力

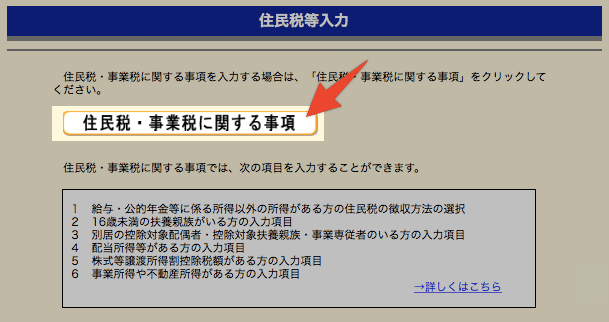

次に、住民税についての入力です。「住民税・事業税に関する事項」をクリックします。

次に、住民税についての入力です。「住民税・事業税に関する事項」をクリックします。

「住民税の徴収方法」は「自分で納付」を選択します。

もし、「給与から差し引き」を選択した場合、今回の住民税は6月からの給与分に加算されて源泉徴収することになるのでFXの所得があることが会社にバレます。

「自分で納付」を選択すると、4期に分けた納付書が自宅に届くので会社にバレません。

その他、「16歳未満の扶養親族がいる人」「別居の控除対象配偶者・控除対象扶養親族・事業専従者のいる人」、「配当所得等がある人」、「株式等譲渡所得割額控除額がある人」、「事業所得や不動産所得がある人」の項目もあるので該当するものがあれば入力します。

また、住民税の計算結果は表示されないので、納付書等で確認してください。

画面下部の「次へ」をクリックすると元の画面に戻るので、もう一度画面下部の「次へ」をクリックします。

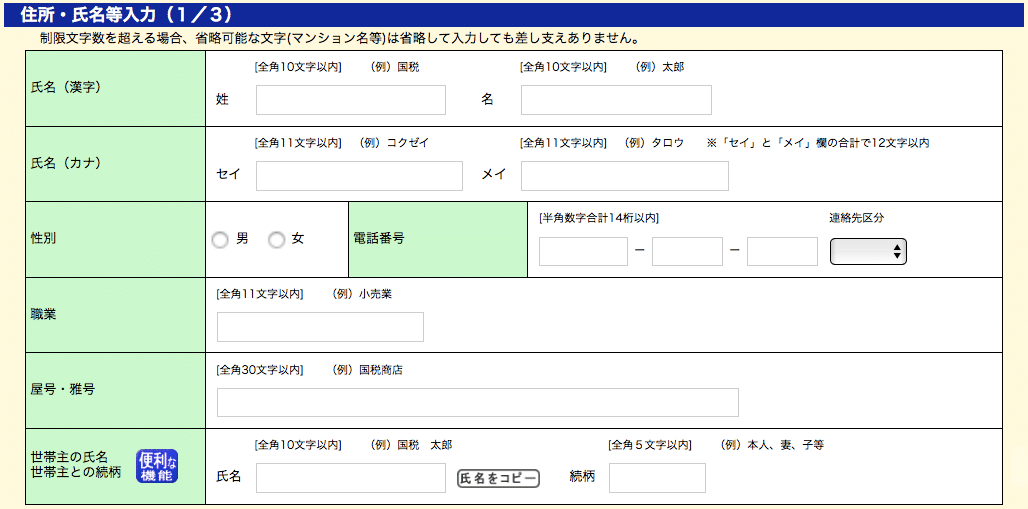

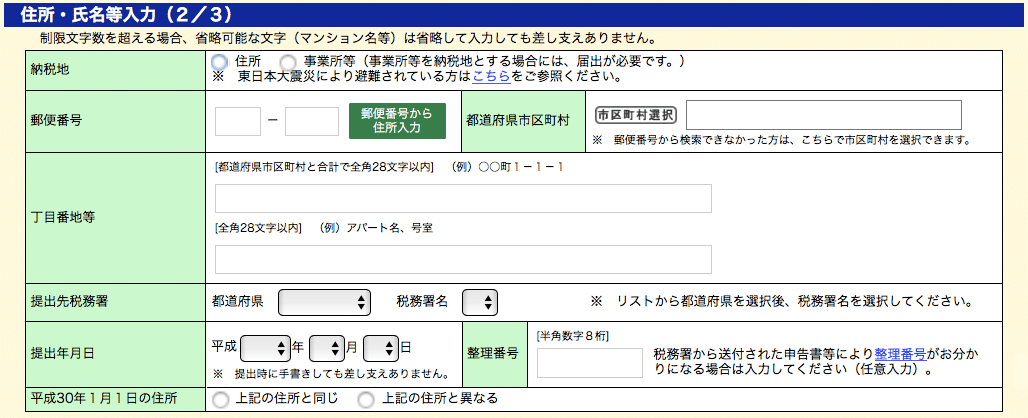

個人情報の入力

最後に、個人情報を入力して終了です。

「氏名」「性別」「電話番号」「職業」「屋号」「世帯主の氏名、世帯主との続柄」を入力し画面下部の「次へ」ボタンをクリックします。

「納税地」「提出先税務署」「提出年月日」「平成◯◯年1月1日の住所」「世帯主の氏名、世帯主との続柄」を入力し、画面下部の「次へ」ボタンをクリックします。(「整理番号」が「ない、分からない」場合は省略して構いません)

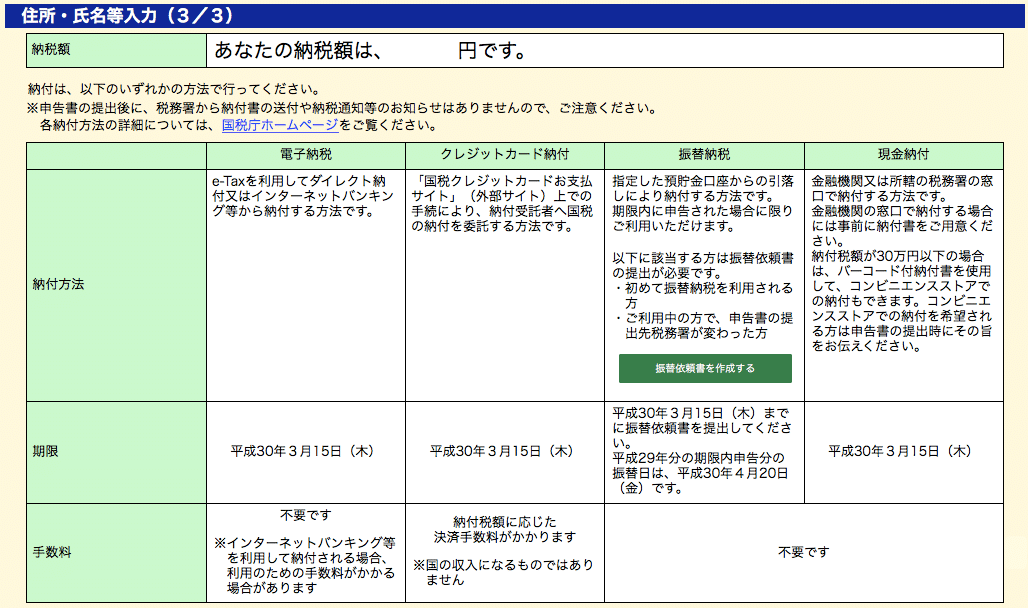

この画面に入力項目はありませんので、支払い方法を確認し「次へ」をクリックします。

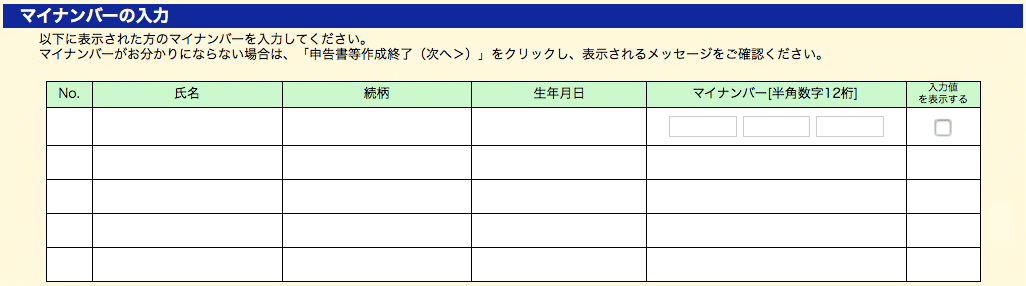

マイナンバーを入力し、画面下部の「次へ」ボタンをクリックします。

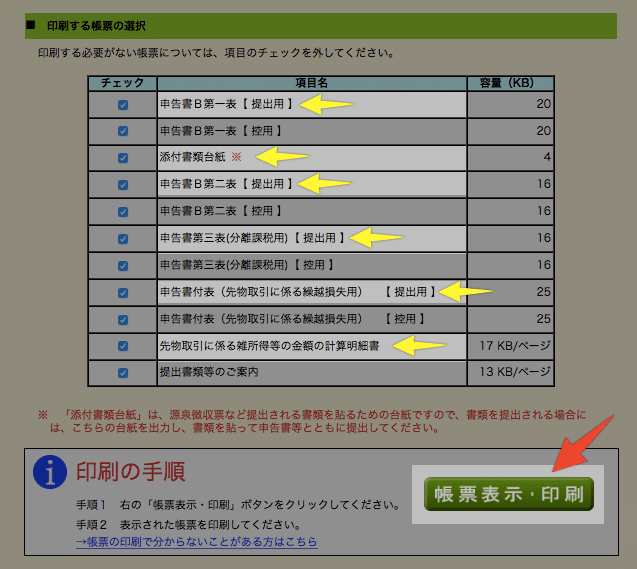

「帳票表示・印刷」をクリックします。

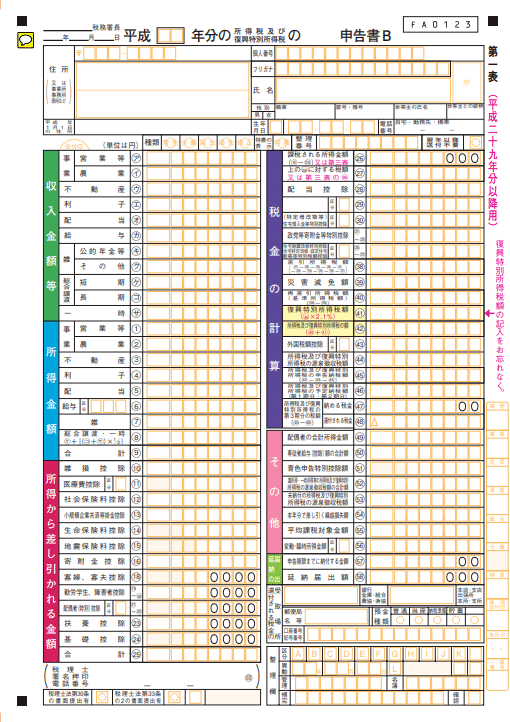

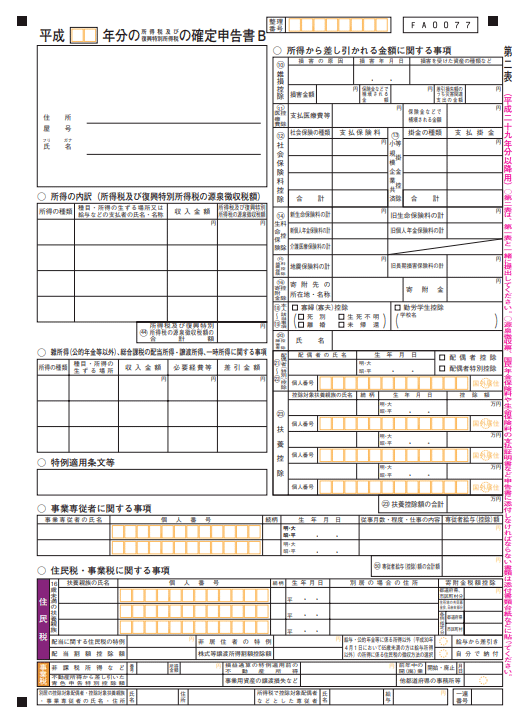

PDF閲覧ソフトが起動し上記の書類が全て表示されるので、保存・印刷をしてください。

上記の一覧の黄色矢印の書類が税務署に提出するものです。

このうち「添付書類台紙」には「源泉徴収票(原本)」「本人確認書類(コピー)」を貼り付けてください。

申告書付表(先物取引に係る繰越損失用)は、繰越損失の申告がなければ提出の必要はなく出力されません。

あとは、最寄りの税務署に持参するか郵送してください。

郵送で「確定申告書の控え」が必要な場合は、返信用の封筒に切手を貼って同封してください。

控えは後々、何かで必要になることもあるかもしれませんので、もらっておくことをオススメします。

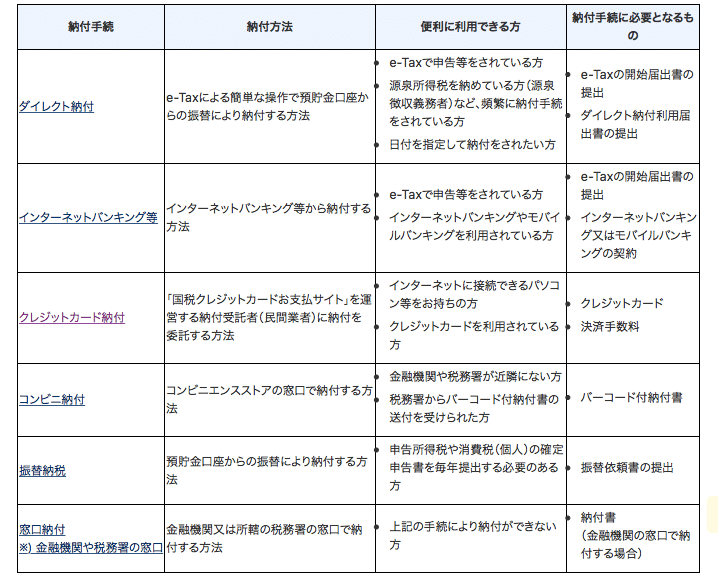

納税方法は6つ

出典:国税庁

選べる支払い方法は上記の6種類です。(「ダイレクト納付」「インターネットバンキング」はe-Tax専用)

「クレジットカード納税」ができるようになったのはとても便利ですが、所定の手数料がかかります。その他の支払い方法は手数料無料です。(インターネットバンキングの振込手数料負担は除く)

「コンビニ納付」は、税務署からバーコード付きのコンビニ納付書を入手し最寄りのコンビニで支払います。

「振替納税」は、初回のみ振替依頼書を税務署に提出し指定した口座から銀行引き落としにできます。

「窓口納付」は、税務署・金融機関の窓口で専用の納付書を入手・記入してその場で支払います。

「窓口納付」は、税務署・金融機関どちらも営業時間が平日の日中なので、サラリーマンの人にはなかなか厳しいと思います。オススメは、手数料無料の「コンビニ納付」でしょう。

支払い期限は3月15日です。

もし、期限内に納付できなかった場合は、納付期限〜納付日までの延滞税が発生するので気をつけてくださいね。

確定申告・税金が有利になるFX会社

ここまでFXの確定申告のやり方・書き方についてご紹介してきましたが、実は利用するFX会社によっては確定申告や税金面が有利になることがあるんです。

スワップポイントが口座に入金されるタイミングは会社によって異なっており、その違いによって課税のタイミングも変わってきます。

そのため、自分の投資状況に応じた会社選びをすることで、上手く税金対策を行うことができるのです。

スワップポイントが口座に入金されるタイミングは、大きく分けて以下の2つがあります。

- 決済時に口座にスワップポイントが反映される

- 毎日口座にスワップポイントが反映される

①決済時に口座にスワップポイントが反映される

こちらの場合は、ポジションを決済してはじめて口座にスワップポイントが入金されるため、それまでは一切課税されません。

(しかし、決済した年にまとめて課税されますので注意してくださいね)

自分でスワップポイントが口座に反映されるタイミングを選ぶことができるため、収入や為替差損の状況に応じて都合の良いタイミングで決済を行い、税金を調整することができます。

資本金が豊富で、スワップ金利も大きな額が予想される方にはこちらのパターンのFX会社がおすすめですね。

①パターンに当てはまるFX会社は以下になります。

②毎日口座にスワップポイントが反映される

こちらのパターンは毎日口座にスワップポイントが反映されるため、即時課税対象となります。

スワップポイントが年間で20万円以下の場合は確定申告が不要となりますので、スワップ金利狙いの運用ですとこちらの方が断然お得ですね!

この②パターンに当てはまるFX会社は以下になります。

税金の手間や損を少しでもなくせるよう、自分の投資状況や運用方法によって最適なFX会社を選んでみてくださいね。