この記事では、5年通算で約7,000万円の利益を出し、現在も法人としてFX取引している私が、スイングトレードのノウハウの全てをお伝えします。

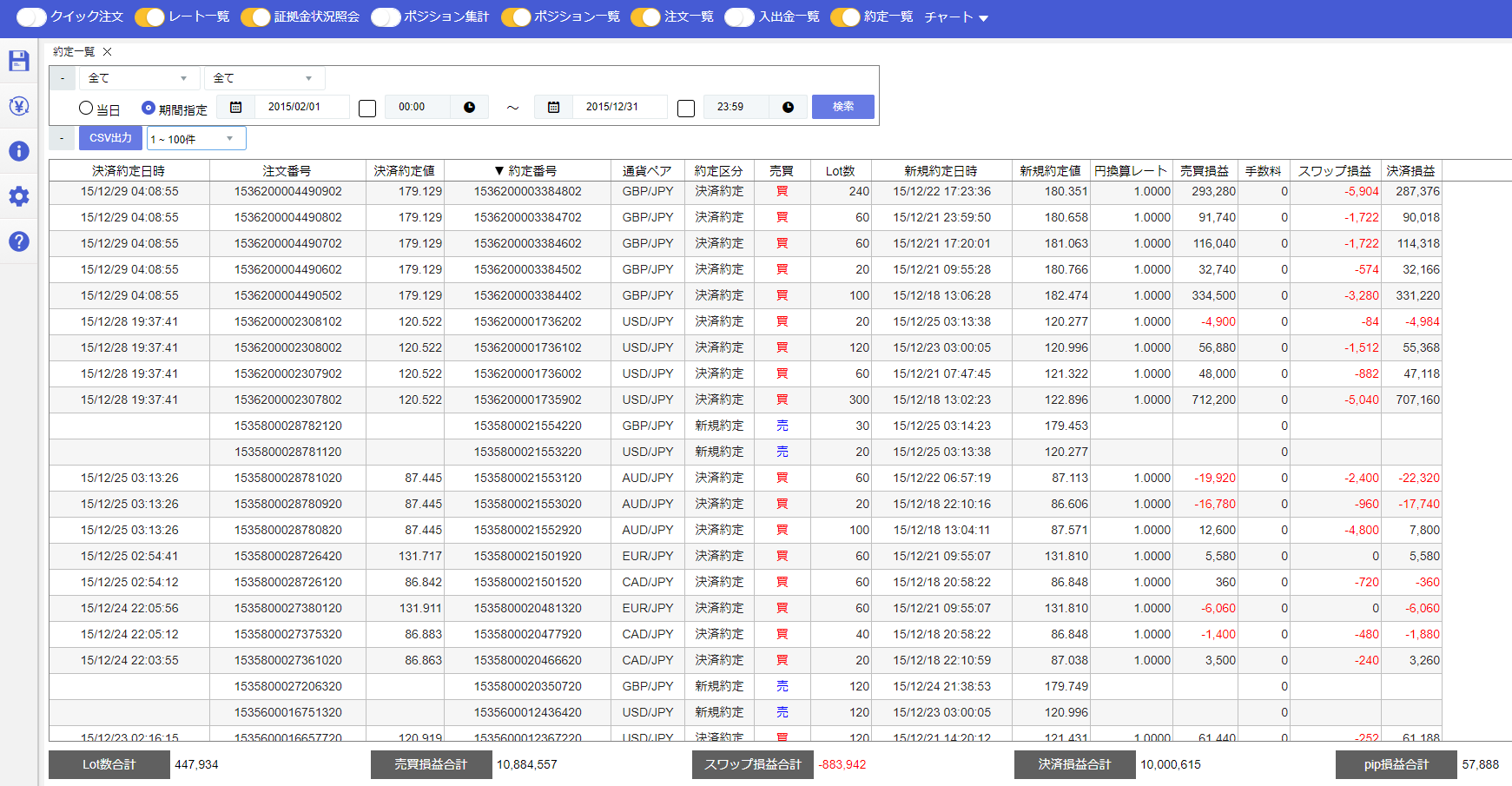

ヒロセ通商「LION FX」にて年間1000万円以上の利益を出した取引履歴です。

FX未経験な方、始めたばかりでまだ勝つことが難しい初心者の方の為に、スイングトレードの基礎から勝ち方までをチャートを見ながら順番にわかりやすく解説していきますので、ぜひご参考ください。

目次

FXのスイングトレードとは

スイングトレードのすすめ

FXトレードのスタイルをタイムスパンで分類すると、①スキャルピング(数分以内)、②デイトレ(1日以内)、③スイング(数ヶ月以内)、④長期トレード(数ヶ月超)の4種類になります。

| 手法 | トレード時間 | トレード回数 | 利幅 |

|---|---|---|---|

| スキャルピング | 数秒〜数分 | 数十回/日 | 1〜10pips |

| デイトレード | 数分〜数時間 | 数回/日 | 10〜100pips |

| スイングトレード | 数日〜数週間 | 数回/月 | 100〜500pips |

| 長期トレード | 数ヶ月〜 | 数回/年 | 500〜1500pips |

スイングトレードは、数日〜数週間という長めの期間で、100〜500pips程度の大きな利幅を獲得するトレード手法です。トレードの頻度は高くなく、月に数回のチャンスを狙って相場から利益を出します。

①~④の分類に基づき、日本のFX業者が自社の顧客を分析したところ、「2007年時点の顧客が、10年後の2017年時点においてもアクティブであった割合は、④⇒③⇒②⇒①の順に高い」ことがわかりました。

①スキャルピングの生存確率が約0.3%、④長期トレードの生存確率が15~20%です。

タイムスパンが長いトレードスタイルほど、『10年後の生存確率』が高い・・・その理由は、「長期的なトレードほど勝率が高い」ことに加え、「長期的なトレードをする人ほど資金量が豊富」という事情があります。

初心者は少ない資金で多くの利益を上げようとするため、資金回転率の高い①スキャルピングや②デイトレに頼らざるをえず、これら勝率の高くないトレード(①②)をするから自滅してしまう。それが、FX初心者がはまる罠です。

日本の富裕層は基本的にFX投資をしません。がしかし、まれに大病院のオーナーや大物弁護士などにもFXが好きな人がいます。彼らのトレードスタイルは④長期トレードです。

レバレッジはかけず、ロスカット(損切り)を原則しません。

つまり、実質的には「外貨預金」なのです。

FXサービスの外貨預金ライクな利用は、信託保証の面からもメリットの大きい投資法です。

ですので、金融資産を1億円以上保有している富裕層の方がFXを始めるというのであれば、④長期トレードをお勧めします。

一方、金融資産が数十万~数百万円の方には、勝率こそ若干落ちるものの、資金回転率の高い ③スイングトレードをお勧めします。リスクとリターンのバランスが最も良いトレードだからです。

FXのすすめ

もしゴルフ初心者のあなたがを1ラウンドプレーして、プロゴルファーに勝てる可能性はあるでしょうか? あるいは、将棋でプロ棋士に、相撲で力士に勝てる可能性はありますか?

限りなくゼロに近いでしょう。

ところが、1年間のFX投資の運用成績で、あなたがプロのファンドマネージャーに勝てる可能性は十分にあります。

なぜかと言いますと、FXは運の要素がとても大きいから。

そしてその運の要素の源を突き詰めれば、FXには「買う」「売る」「待つ」の3つのアクションしかない、ということになります。つまり、FXは初心者でもプロの真似がしやすいのです。

このことはFXを、FX以外の「副業」と比較した場合にもいえます。

いま流行りのクラウドソーシングで副業をしようとする際、プログラミングやデザインやライティングの分野で、いきなりあなたがその道のプロ以上のクオリティの仕事をするのは困難でしょう。

しかしFXはそれが可能です。

ただし! FXはそれらの副業と違って、損をするリスクがあります。

あなたが「リスクを許容できる」性格の持ち主、あるいは、むしろ「リスクを愛する」性格の持ち主なら、FXは、その道のプロ以上に「リターンを得るチャンス」のある、初心者にもお薦めの副業といえます。

もしあなたが、ジョジョの奇妙な冒険の空条承太郎みたいな性格ならベストです。

あるいは、花の慶次の前田慶次や、エヴァンゲリヲンの真希波・マリ・イラストリアスみたいな性格が望ましいです。

トレードのスタイルであれば、「スキャルピング/デイトレ/スイング/長期トレード」というふうに、副業であれば、「プログラミング/デザイン/ライティング/FX/その他諸々」というふうに、選択肢を『広げて狭める』思考プロセスは、FXの世界において必須となります。

ぜひ少しずつ慣れていって下さい。

スイングトレードでFXに勝つために重要なこと

FXの手法は3つだけ

上の画像は、ツイッターで有名な「ラーメン三銃士のパロディ」のFX版です。ご覧になられたことのある方もいらっしゃると思います。

FXの手法は百花繚乱(百家争鳴?)ですが、詰まるところ、次の3つの手法に尽きます。

- ブレイク:抵抗線・支持線を超えた勢いに乗る

- 押し目:トレンド方向からの戻りを拾う

- 逆張り:トレンド方向に逆らったポジション取り

FXの商材屋が「スーパーなんとか」「ロケットなんとか」「〇〇流なんとか」等々、仰々しいネーミングを銘打った投資手法も、結局は3つのうちのどれかです。仮面ライダーが、ただのキックを「ライダーキック」と言っているのと同じです。

トレンド相場とレンジ相場

相場には、

- トレンド相場:値動きに方向性がある相場

- レンジ相場:値動きに方向性がない相場

の2つがあります。

先の3つ手法でいえば、①ブレイクと②押し目が「トレンド相場用の手法」、③逆張りが「レンジ相場用の手法」です。

レンジ相場は、基本的に、手を出さないほうが無難です。レンジ相場では、値動きがランダムウォークすることが分かっているからです。価格が上へ行くにも、下へ行くのも、酔っ払いの千鳥足のように、ランダムに動きます。

そのときエントリーしても、勝率は「モンキーダーツ」(猿にダーツ投げをさせた結果で売買方針を決めたときの勝率)になってしまいます。

レンジ相場の最中も、為替アナリスト達はもっともらしい解説や予想・分析をします。

値動きがランダムであるにも関わらず、です。

そうしないと、自分たちの仕事がなくなってしまうからです。

ですので、これらに真に受けてポジションを持ったりしてはいけません。

よく言われることですが、為替アナリスト達は、自分の予想・分析に基づくポジションを持っていないことがほとんどですし、持っていてもごくわずかです。

私たちがトレードをするのは、トレンド相場とレンジ相場のうち、トレンド相場です。

(広げて狭めるの思考プロセス)

トレンドの正体

トレンドとは、為替レートがサプライズ後に新しい均衡価格へ到達するまでの値動きのことです。

(1) 為替レート=f(実質金利,政治的リスク,通貨に対する国際的信認度)

(2) 実質金利=g(名目金利,期待インフレ率)

為替レートを決定する要因には、さまざまなものがあります。

しかしながら、圧倒的に大きな影響を持つのは、「実質金利」「政治的リスク」「通貨に対する国際的信認度」の3つです。ですので、本稿では、この3つ以外は捨象して考えることにします。

また、「実質金利」は、「名目金利」と「期待インフレ率」によって決定されます。

市場のサプライズで為替レートは変動する

ここで、為替レートを決定する「実質金利」「政治的リスク」「通貨に対する国際的信認度」のいずれかを揺るがす『事件』『ニュース』『要人発言』etc.が、サプライズです。

たとえば、「フランスで極右政党が支持率を伸ばしている」というニュースの報道は、EU内の「政治的リスク」を高めますので、ユーロの下落要因となるサプライズです。

このようなサプライズを受けた説明変数(右辺)の変化によって、被説明変数である「為替レート」(左辺)の新しい水準が決まります。ただし、これにはタイムラグがあるのです。

たとえば、A国の「実質金利」に影響を及ぼす新しい金融政策の発表があったとしましょう。

自動車メーカーの為替担当者は、輸出掛け代金の為替ヘッジのために為替予約を付さなければなりません。

ところが、大企業には「稟議書にハンコを3つ集めるまで新しい為替予約を付せない」といった内部統制があるのです。似たような事情が、年金機構にもあるとお考え下さい。

情報量・資金量ではるかに劣る我われ個人投資家が、大口のプレイヤーに勝つチャンスは、このようなときをおいてありません。

彼らが為替予約を付す前に、先回りするのです。

さながら、強大だが動きのにぶい恐竜と、非力だがすばしっこいネズミの戦いです。

スイングでは為替レートがサプライズを織り込むまでの値動きを狙う

このように、トレンドは、大口で動きの遅いプレイヤーの存在が、「新しい均衡価格に到達するまでのタイムラグを生む」ことに起因します。

別の言葉でいえば、瞬時には「100%織り込み済み」にはならないから、トレンドが生じるのです。

また、最初はサプライズだったニュースも、徐々にサプライズではなくなります。

「フランスで極右政党が支持率を伸ばしている」というニュースも、第一報のヘッドラインには市場が大きく反応するのですが、続報に対しては徐々に反応が弱くなります。

「織り込まれた」、あるいは「材料が消化された」とも「マーケットに耐性がついた」とも表現される現象です。

価格がターゲットの新しい均衡価格に到達すれば、「100%織り込み済み」となり、そこからは、レンジ相場に移行することになります。そして、新たなサプライズの時を待つのです。

以下、この記事ではスイングトレードにつき、「サプライズありき」=「サプライズなくしてエントリーなし」の前提で、論を進めて行きたいと思います。

それというのも、我われ個人投資家が、情報量・資金量とも圧倒的な大口プレイヤーに対して、明らかなアドバンテージを発揮できるのは、「サプライズ直後のどさくさしかない」と考えるからです。

第二次世界大戦後のどさくさで、裸一貫から財をなした人が多く現れたのと同じです。どさくさなくして富の再配分なし、なのです。

見るべき時間足

日足、週足、月足など長い足ほど勝率が高い

先に述べた通り、タイムスパンが長いトレードスタイルほど、勝率は高いです。

FX投資の世界では、各時間足の信頼性について、こんなたとえ話があります。

「1時間足はキャバクラ嬢から聞いた話、4時間足は愛人から聞いた話、日足は妻から聞いた話、週足は母親から聞いた話である」 と。

ならば、週足よりもさらにタイムスパンが長く、信頼性の高い、月足や年足でトレードしたらどうか? そういう向きもあると思います。

一理あります。が、それでは時間がかかりすぎるのです。

月足でトレードすると、「エントリーチャンスを待ってるうちに25ヶ月経ってしまった」ということになりかねません。

これでは資金効率が悪すぎて、現実的ではありません。(広げて狭めるの思考プロセス)

蛇足ながら、富裕層のFXトレードのように、豪ドル円の通貨を月足で買ってみるのは面白いかもしれません。

実質的には豪ドルの外貨預金です。月足での豪ドル円ロングは、数少ないFXの鉄板トレードのひとつです。

豪ドル円スワップポイント比較2018!高金利おすすめFX会社ランキング

1時間足・4時間足でエントリーし、日足でイグジットする

話を「見るべき時間足」に戻します。

「日足でイグジットする予定なら、日足でエントリーしなければならない」・・・これが原則です。

ところが、本稿のように、トレンドの本質をサプライズに置くと、それがなかなか難しいのです。

サプライズな要人発言があったとしましょう。

あなたがインサイダーでない限り、あなたにとってもサプライズなはずです。

サプライズに気づいたときには、価格はすでに動き始めています。初動です。

大口プレイヤーの先回りをするのが、「本稿でいうスイングトレード」のキモですから、日足のエントリーポイントまで待ってはいられません。

1時間足でエントリーすべきです。

つまり、サプライズを手掛かりにスイングトレードする際は、原則に反して、「1時間足でエントリーし、日足でイグジットする」こともありえます。

「男にはキャバ嬢の言葉で動かにゃならんときもあるんです!」 (`・ω・´) キリッ

次項では、そのことを、具体的なチャートで説明したいと思います。

スイングトレードのエントリーポイント

本稿執筆時の一週間前、2017年11月29日(水)に、あるサプライズな出来事がありました。

「イギリスのEU離脱に伴う清算金が大筋合意」したことです。これはイギリスの「政治的リスク」を低下させるので、英ポンドの中期的な上昇要因です。

大口のプレイヤーが動き出す前に、何とか先回りをしたいところ。

ポンド円のロングでエントリーしましょう。

考えられるエントリーポイントは、3つあります。(広げて狭めるの思考プロセス)

- サプライズのニュースを知った時点で、成行でエントリー

- 1時間足の長期移動平均線(75 SMA)までの押し目を待ってエントリー

- 4時間足の短期移動平均線(25 SMA)までの押し目を待ってエントリー

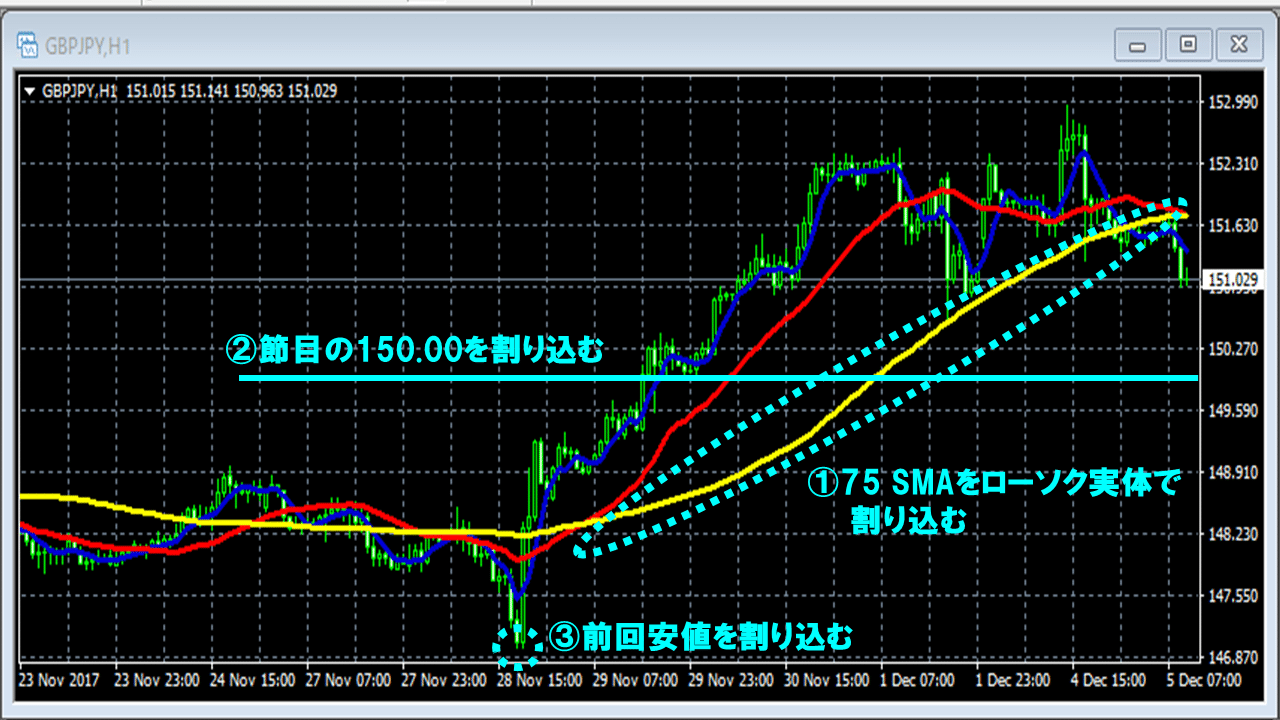

サプライズ時点での成行と1時間足の長期線(75 SMA)押し目

【ポンド円 1時間足 2017年11月29日前後のチャート】

(青:5 SMA 赤:25 SMA 黄:75 SMA)

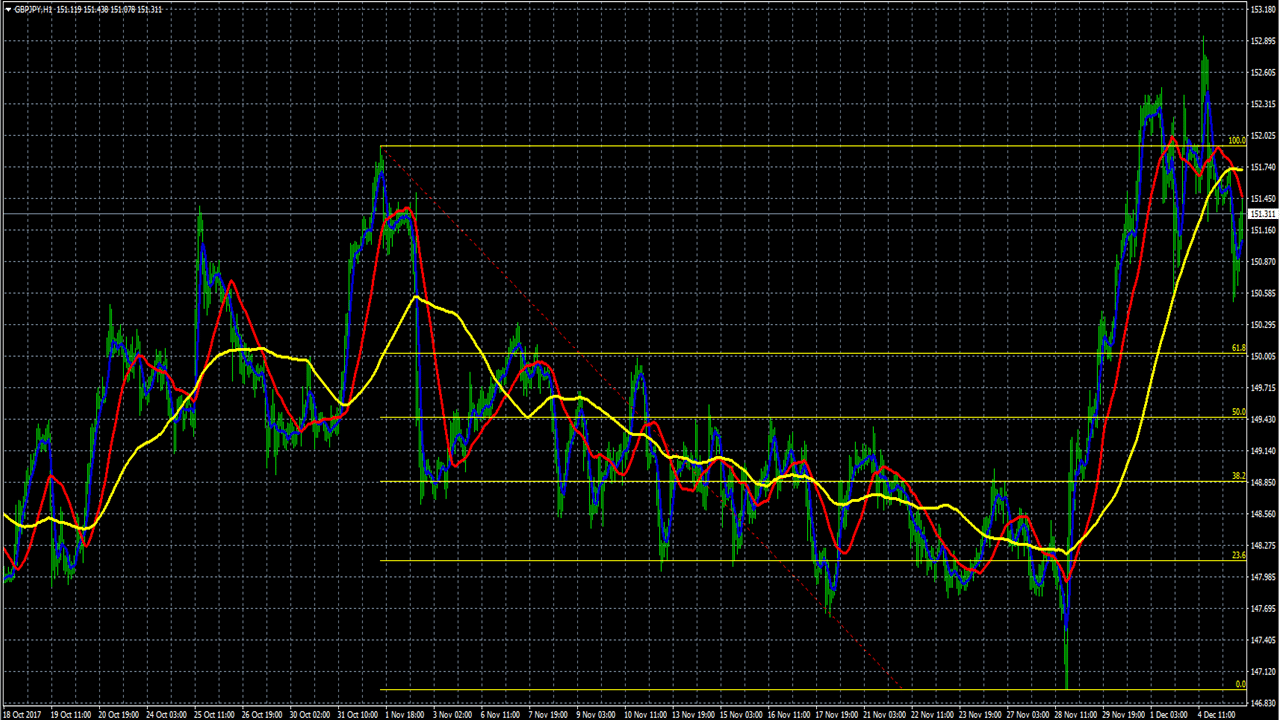

4時間足の短期線(25 SMA)までの押し目を待ってエントリー

【ポンド円 4時間足 2017年11月29日前後のチャート】

(青:5 SMA 赤:25 SMA 黄:75 SMA)

①~③のいずれかのポイントで、予算(※後述)の全力買いする選択肢もありますし、3つのポイントで予算の3分の1ずつ買う選択肢もありますし、任意の2つのポイントで予算の半分ずつ買う選択肢もあります。

仮に、ニュースを知った時点で、1時間足の長期線(75 SMA)より上の水準で、予算の半分だけ成行エントリーしたとします。(エントリーポイント①)

そのまま上がってリミット(ターゲット)まで到達してくれれば、それはそれでもちろんうれしいです。

が、「あのとき全力買いしておけば2倍儲かったのに…」という思いも生じます。

逆に、いったん75 SMAまで下げた場合は、より有利な安い価格で買い増しすることができます。(エントリーポイント②)

そこから反転してリミットまで上げれば、倍以上儲かりますし、ストップがついてしまったときも、いきなり全力買いしたときよりは傷が小さくなります。

投資銀行等に所属するプロのトレーダーは、決め打ちで「全力買い」してくる人が多いです。

が、彼らとちがって「生活費を倹約してつくった命銭」をFX資金に投入している我われ個人投資家は、あまり欲をかかない方がいいでしょう。

分割エントリーした方がよいです。

「あのとき倍買っておけば…」という機会損失的な発想こそが、個人投資家が手にする破滅への片道切符なのです。

私の場合は、サプライズのニュースを知った時点で、1時間足の長期線からどれくらい乖離しているか?で決めます。

ここらへんはカンコツになってしまって申し訳ないのですが、ポンド円なら、100pips以上離れていたら、①の成行エントリーは見送ります。

| 通貨ペア | エントリー見送り |

|---|---|

| ポンド円 | 100pips |

| ドル円 | 50pips |

| ユーロ円 | 100pips |

| ユーロドル | 50pips |

必ずしも成行でエントリーせず、押し目を待つのは、「初押しは買え」(初戻しは売れ)という相場格言によります。経験上有効だと考えている格言です。

初押しは、いったん下げても、まだまだ上げるチカラが残っています。

また、初動は、昨今のアルゴリズム取引の隆盛から、過剰反応になりがちです。過剰反応は、ロスカットを巻き込んで、さらなる過剰反応を引き起こします。

なので、本格的に上げ始めるまでに、いったん調整が入る可能性が高いのです。だから、押し目を待ちます。

成行エントリーと押し目エントリーで、半分ずつ2回に分けてエントリーすれば、エントリータイミングを時間的に分散させることで、最大のリターンを得られる機会を犠牲にして、リスク低減を図ることができます。

押し目エントリーとブレイクエントリーの違い

以上で、「押し目エントリー」と「成行エントリー」の関係はご理解頂けたと思います。では、「押し目エントリー」と「ブレイクエントリー」の違いは何でしょうか?

まず結論として、「サプライズありきのスイングトレード」と相性がよいのは、「ブレイク」よりも「押し目」ということになります。

ブレイクエントリーは、押し目エントリーと同じく、「トレンド相場用の手法」です。

為替レートがレンジ相場におけるレンジ内からレンジ外へ飛び出し、トレンド相場へと移行したと判断されるときにエントリーする手法です。

そこにはファンダメンタル的な要素はありません。純粋なテクニカルです。

押し目エントリーもまた、本来はファンダメンタル的な要素はなく、純粋なテクニカルです。

がしかし、本稿における「サプライズありきのスイングトレード」に即していえば、サプライズの発生に気づいたときに、すでにレンジをブレイクしているか否かは考慮しません。

トレードは、すべからく多数派につくべきで、レンジブレイクをエントリー根拠にする人よりも、サプライズの発生をエントリー根拠にする人の方が多いと考えるからです。

ただし、自分がサプライズなニュースと判断しても、マーケットの多数派はそう解釈しない可能性も十分あります。

だからこそストップを入れるのです。ストップでロスカットするということは、「サプライズは『本物』ではなかったことを認める」と同義でなければなりません。

損切り条件

考えられる損切り条件は3つあります。(広げて狭めるの思考プロセス)

【ポンド円 1時間足 2017年11月28日前後のチャート】

(青:5 SMA 赤:25 SMA 黄:75 SMA)

- 1時間足の長期線(75 SMA)を割り込んだ場合(サポート割れ)

- 節目の150.00を割り込んだ場合(節目割れ)

- 1時間足の前回安値を割り込んだ場合(上昇トレンドの否定)

- サプライズのニュースがフェイクだったことが判明した場合(サプライズ自体の否定)

①は一番タイトな損切り条件です。タイトなストップを置くメリットは、たくさんの枚数を賭けられることです。

タイトなストップを置けば、それだけ損切りする回数は増えてしまいます。が、その分、一度にたくさんの枚数を賭けることができるようになるので、利確できたときの利益も大きい、というトレードオフ関係になります。

スイングトレードの適正なポジションの枚数

ここで、スイングトレードの適正枚数についてお話しなければなりません。

「本稿でいう意味でのスイングトレード」を行う場合、何枚のポジションを持てばいいのでしょうか?

まず、1回のトレードで最大限失ってもいいのは、あなたのFX用資金の2~5%までです。

あなたのFX資金が50万円なら、その5%は2万5千円ですね。これが1回のトレードで最大限失ってもいい金額です。

一般には「2%ルール」が有名ですが、「本稿のスイングトレード」は、一般的なスイングトレードよりもエントリーチャンスが少ないので、最大5%までとします。

一般よりエントリーチャンスを狭く解釈しているので、その分、勝率は高いはずだからです。

1時間足の単純移動平均線(期間75)でエントリーした場合

仮に、あなたがポンド相場でのサプライズを知ったのがポンド円が148.90の時で、エントリーは1時間足75 SMAタッチまで待ったとしましょう。

結果的に、ポンド円は2円も上げてしまい、エントリーポイントは150.90になってしまいました。

1時間足 75SMA割れ(損切りポイント①)をストップにした場合

この場合、ストップは、サプライズ前の安値146.90(損切りポイント③)だと遠すぎるので、ローソク実体での1時間足 75SMA割れ(損切りポイント①)とします。

また、ローソク実体割れの確定を待たなくても、エントリーポイントから50pips下げたら、諦めた方がよいでしょう。(ここらへんもカンコツですみません…)

50pips×枚数=2万5千円となればいいわけですから、枚数は5枚が適正となります。

サプライズ前の安値146.90(損切りポイント③)をストップにした場合

仮に、ストップを、サプライズ前の安値146.90(損切りポイント③)に置いたとしたら、ストップまでの距離は400pipsなります。

400pips×枚数=2万5千円となればいいわけですから、枚数は0.6枚が適正となります。

節目の150.00円(損切りポイント②)をストップにした場合

あるいは、ストップを節目の150.00円(損切りポイント②)においたとすれば、ストップまでの距離は90pipsになります。

90pips×枚数=2万5千円となればいいわけですから、枚数は2.7枚が適正となります。

5%の損切りルールを必ず守ること

今回は「2%ルール」ではなく、「5%ルール」ですが、それでも、適正枚数が意外と少ない、と感じられた方も多いのではないでしょうか?

これこそがFXの罠なのです。ついたくさん賭けすぎてしまうから、失敗するのです。

とくに負けが込むと、枚数を増やして、一気に取り戻したくなります。それが人情です。

そんなときこそ、「5%ルール」を思い出して下さい。

ウォール街の天才トレーダーも、マサチューセッツの秀才も、年金突っ込んだ日本のおじいちゃんも、最後は「買いすぎ」(売りすぎ)で破滅しています。

エントリーポイントを複数回にする場合は、かなり複雑になりますが、ロスカット時に、合計で「2万5千円」を超えないようにポジションを調整して下さい。

毎回「同じ枚数」にそろえて複数回エントリーするか、「同じ予算額」を複数回に配分してエントリーするのがやりやすいでしょう。

利食い条件

先に損切り条件(ストップ位置)が明らかになりました。

利食い条件は、大きく分けて、ストップ位置から導出する場合と、フィボナッチ・リトリースメントを用いる場合の2つになります。

- 「エントリーポイントからストップまでの距離」の2倍離れた地点におく(通説)

- 「エントリーポイントからストップまでの距離」と同じだけ離れた地点におく(有力説)

- 「エントリーポイントからストップまでの距離」の1.5倍離れた地点におく(少数説)

- フィボナッチ・リトリースメント38.2%の地点に置く(慎重)

- フィボナッチ・リトリースメント50.0%の地点に置く(通常)

- フィボナッチ・リトリースメント61.8%の地点に置く(強気)

- フィボナッチ・リトリースメント100%の地点に置く(超強気)

【ポンド円 1時間足 2017年11月29日前後のチャート】

(フィボナッチ・リトリースメント)

今回、押し目を待って150.90でエントリーした場合は、残念ながら「遅すぎ」ました。フィボナッチ・リトリースメントは使えません。

一方、148.90で成行でエントリーできた場合は、フィボナッチ・リトリースメントの⑤50.0%と⑥61.8%が使えます。

一般に、損切りよりも、利食いの方が難しいといわれます。それは、トレーダーの個人的な性格によるところが大きいからです。

間違いなく言えることは、「自分が満足できる水準で利食いすること」が、利食いの条件だということです。が、それでは、あまりにも抽象的なので、上記①~⑦を「例示」した次第です。

部分利確を有効活用する

また、いにしえよりのトレーダーたちが生み出した利食いの方法に、『部分利確』があります。

利食いを二段階にして、エントリーポイントから近めの地点で「半分」利確し、「残りの半分」については、遠めにリミットを入れて利益を伸ばすのと同時に、ストップを建値に差し替えるというものです。

たとえば、⑤フィボナチリトリースメント50.0%で「半分」利確、「残りの半分」については、⑥フィボナチリトリースメント61.8%にリミットを入れると同時に、ストップを建値に差し替えます。

この方法がすばらしいのは、「半分」利確した時点で、このトレードでの勝ちが確定することです。人間は「損をするのが大嫌い」なので、早い時点で「今回の負け」がなくなるのは、とても気がラクです。

このことは、ノーベル賞を受賞したダニエル・カーネマンのプロスペクト理論によっても裏付けられています。

ポジションを保有した後に随時チェックすること

取引通貨の重要な経済指標に注意

ポジションを持っている通貨ペアに関する重要指標が発表される時間帯は、注意が必要です。

指標発表前後(概ね前後30秒)に、スプレッドが急拡大するからです。一部国内業者では、露骨なストップ狩りが行われます。

ただでさえ重要指標発表時には、アルゴリズム取引同士が仕掛けるフェイント合戦で、いったん逆に大きく振られることが多いので、非常な脅威となります。個人投資家にとってはいいとばっちりです。

【保存版】FX経済指標!重要度、カレンダーの見方など徹底解説

下記のいずれかに決めましょう。

- 腹をくくってタイトなストップのままにする

- 30~50pipsほどストップを遠くに移しておく

- ストップをいったん解除する

経験的にいって、②は、結局狩られることが多いです。70~100pipsずらしても、狩られるときは狩られます。

なので、①タイトなストップのままにしておいて、もし狩られたら、しばらく様子を見て、反対方向に戻り始めてから(カンコツですみません)、再エントリーするのが良いです。ストップは、再エントリーポイントから30~50pis離して下さい。

なお、レバレッジをかけず、原則ロスカットもしない富裕層のFXトレードには、関係のない話です。

長期トレードなので、目先の指標で一喜一憂する必要もありません。スプレッドの拡大でイライラさせられることもなく、トレードが日常生活に悪影響を及ぼしません。

お金はお金があるところに集まるとは、こういうことですね。

FX初心者がスイングで気をつけること

ストップもしくはリミットに達するまで待つこと

いったんポジションを持ったら、ストップまたはリミットに到達するまで待ちましょう。

オンライン記事のヘッドラインや、有名トレーダーのツイッターでのつぶやきや、友人の意見にまどわされてはいけません。

とくに、ヘッジファンドは、我われ個人投資家の動揺させるために、チャート上・チャート外で、様々な揺さぶりをかけてきます。フェイクニュースを流すこともあります。

これに対抗するのは「アホの一念」しかありません。ストップをしっかりいれて、ガチホールドです。

人間は不安に弱く、不安から逃れようとすれば逃れようとするほど、損をします。FXのパラドクス。10年間アクティブでいつづけるトレーダーが少ないゆえんです。

「はじめチョロチョロ中パッパ、小指詰めてもふた取るな」(相場格言)

市場のテーマを正しく認識すること

本稿での「サプライズスイング」は、サプライズの目利きがキモです。自分だけサプライズされてしまっても、誰もついてきてはくれません。

市場の多数派にとってサプライズとなるのは、それが現在の「市場のテーマ」でなければなりません。

たとえば、一時期、ドル円相場において「日本の右傾化」が問題視されたことがありました。海外投資家たちが、日本の政治的リスクと認識したのです。

そんなときに、大臣が靖国問題について中韓に対して挑発的な発言をすれば、市場は大きく反応します。

がしかし、本稿執筆時は、「日本の右傾化」は、海外投資家にとってもはや関心事ではなくなっています。この現象を、心理学の世界では「焦点化の法則」といいます。

「現在の市場のテーマは何か?」という部分を、常に留意なさって下さい。

スイングトレードにおすすめのFX会社『DMM FX』

国内FX業者でスイングトレードをするなら、DMM FXがおすすめです。

DMM FXのココがスゴイ!

- 80万口座突破の実績!

(DMM FXと外為ジャパンFXを合算した数値) - スプレッドは業界最狭水準!

- FX業界初の「LINEサポート」対応

FX口座数が80万を突破したDMM.com証券が運営する『DMM FX』は、初心者から上級者まで非常に多くのFXトレーダーから支持されている人気のFX会社です!

DMM FXは初心者の方が取引する上で重要な「スプレッド」「約定力」「取引ツール」「安全性」4つの要素全てが高水準。

特に取引コストであるスプレッドは業界最狭水準かつ安定しているため、国内FX業者の中でもトップクラスに安いコストで取引ができます。

さらに、DMMFXはサポートが充実しているのも初心者におすすめできるポイント。

FX業界では初となるLINEサポートにも対応していて、わからないことがあれば気軽に質問することができます。

キャッシュバックやポイント還元など、取引をするほどお得なシステムも用意されており、スイングトレードをするのに最も適したFX会社です!

DMM FX最新キャンペーン情報

現在、DMM FXでは新規口座開設ユーザーを対象にした『200,000円』キャッシュバックキャンペーンを実施中!

さらに、当サイトからDMM FXの口座開設申し込みをされた場合、条件達成で+4,000円が必ず追加キャッシュバックされますので、ぜひご利用ください。(条件の詳細はLPをご確認ください。)

※「お取引まで最短1時間」はDMM FXの申込で『スマホでスピード本人確認』を利用した場合(休業日を除く)