VIX(恐怖指数)とは

VIX(恐怖指数)とは、ボラティリティ・インデックスの略で、米国のシカゴ・オプション取引所が公表しています。

VIX指数が示すのは米国の代表的な株価指数であるS&P500の予想変動率ですが、予想変動率とは要するに投資家の心理状態を表します。

VIX指数は市場の天気予報のようなもの。

近い将来に価格がどれくらい動くのかという投資家たちの心理を数値化したもので、恐怖指数が高まっているということは急激な価格変動のリスクが高まっている状態を示します。

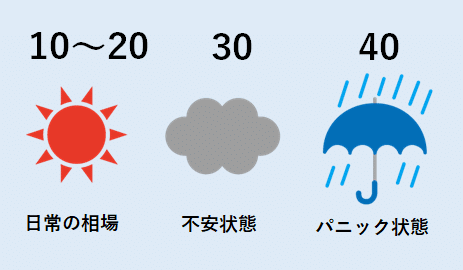

VIX指数が10~20くらいの間で推移しているときは市場の通常の状態。

ところが30を超えると市場は不安状態に陥ります。

40を超えてくるとパニック状態になっていることを表します。

市場が普通の値動きをしている晴れの状態ではVIXが10~20の間を推移しますが、20~30に値上がってくると投資家の心理は恐怖がだんだん膨らんでくる曇りの状態になり、ちょっとしたことで相場が急展開しやすいような状況になります。

VIXが40を超えると大嵐がやってきます。相場は一方的に振れ、パニック状態に陥ります。

株式の変動率が高くなると数値が上がるVIX指数ですが、一般的には上昇しているときよりも株価が下降しているときの方が高値を示す傾向にあります。

普通、株価も為替も、じわじわと上昇して一気に下落する傾向がありますので、どうしても下落する時の方がボラティリティが高くなります。

そのため、VIX指数も下落トレンドの時には高い値を出しやすく、VIX指数の急騰=株価の急落と、VIX指数の上昇を悲観的なシグナルと見ている投資家が多くいます。

つまり、理論的にはVIXの上昇は株価の上昇も下落もあり得るけど、下落の時は急激に下がる事の方が多いのでVIXの急上昇はほとんどの人が下落のサインとして見ているということですね。

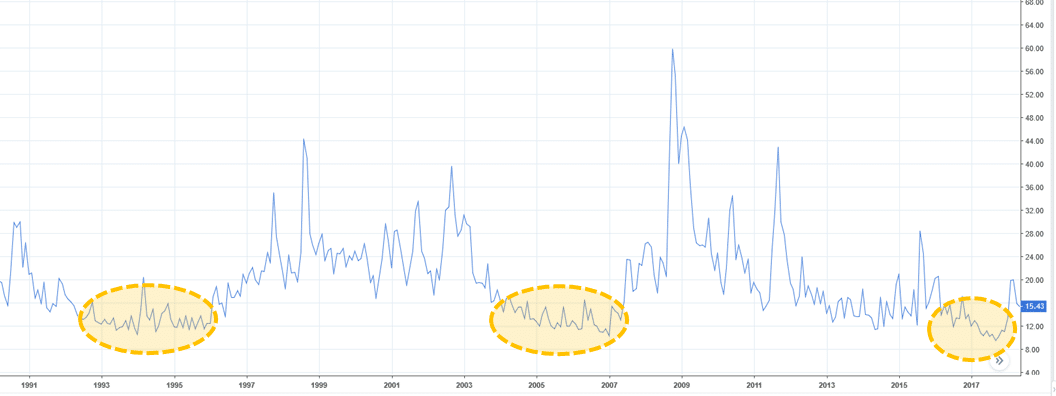

また、もう一つの見方として、VIXが12~16程度の低水準が続いているときはVIXが急激に上昇する恐れがあるので注意が必要、というのがあります。

VIXが低水準すぎるときというのは市場参加者が総楽観でリスクへの対策を怠っていることが多く、ちょっとした下降が急落につながりやすくなります。

チャートを見てもVIXが低い水準で右肩下がりになっている状態の後に大きな上昇が見受けられます。

このように、VIXが低く推移していく状態を観察して「油断しすぎ」な相場の雰囲気を察知する見方もあります。

日本株を中心に取引するなら日経VIという指数がある

VIX指数はアメリカ株をもとに計算しているのに対して、他にもアメリカ株以外の他の国の株式などで計算した色々な種類の恐怖指数のようなものがあります。

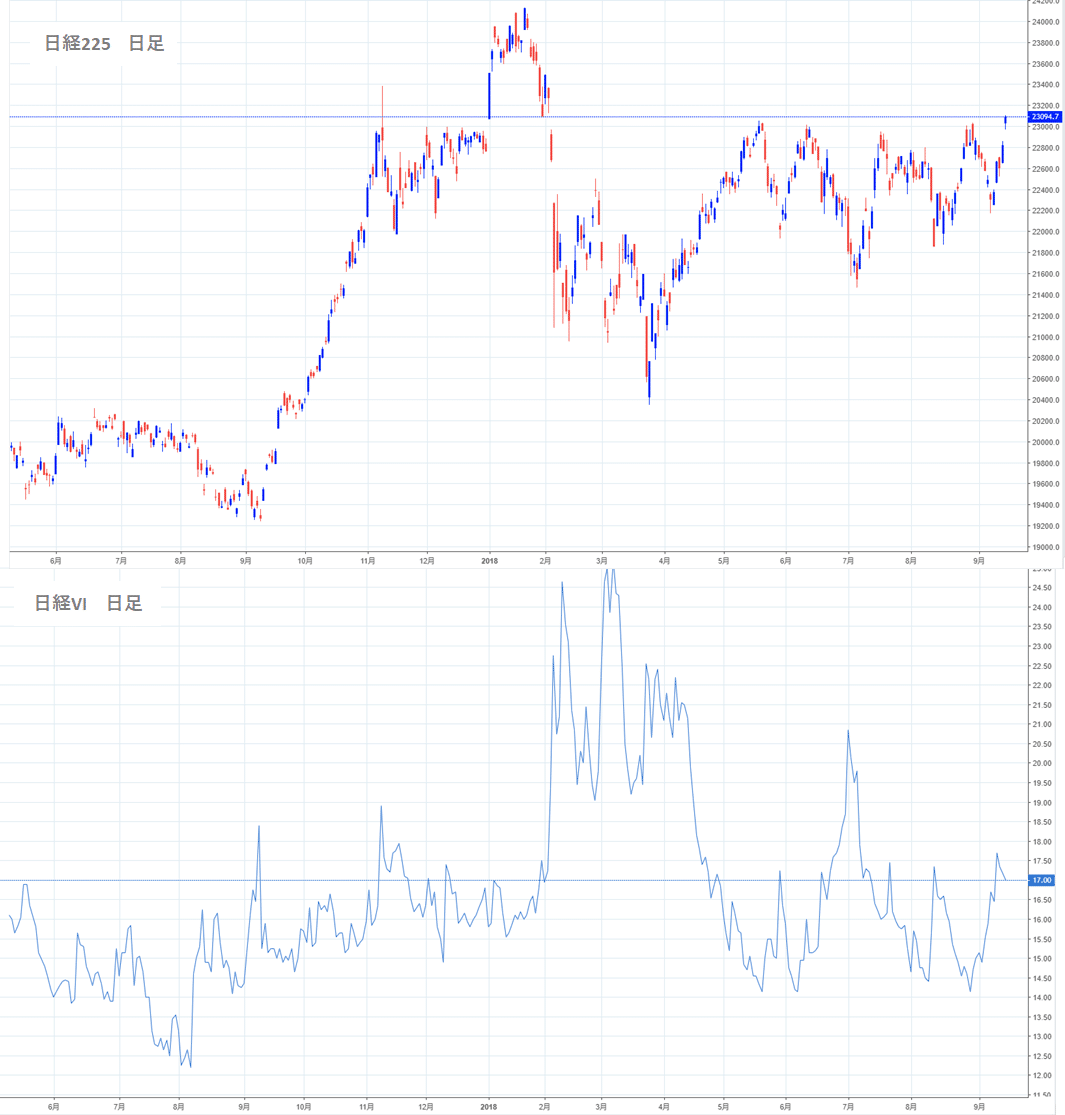

VIXの日本株バージョンは「日経VI」というもので日経平均株価に対する投資家の心理を示す指数です。

「日経VI」は日本株をもとに計算した指数になりますので、日本株のトレードを中心に行っている場合は日経VIを活用すると良いでしょう。

日経VIの場合は主に日経平均株価の値動きとセットで観察することになりますが、通常は20程度の値で推移し、20以上になると先行き不安を表し、30以上で相場の底を示すことが多くなります。ただし、震災やリーマンショックなどでは70台まで上昇したことがあります。

過去にVIXが急騰した例

過去に歴史的にVIXが急騰した例は以下のような出来事です。

| 日付 | 出来事 | VIX高値 |

|---|---|---|

| 1997年10月28日 | アジア通貨危機 | 48.64 |

| 1998年10月8日 | ロシアデフォルト | 49.53 |

| 2001年9月11日 | アメリカ同時多発テロ | 49.35 |

| 2002年7月24日 | エンロン社不正会計事件 | 48.46 |

| 2002年8月5日 | ワールドコム破綻 | 45.21 |

| 2008年9月18日 | リーマン・ブラザーズ破綻 | 42.16 |

| 2008年10月24日 | 世界金融危機 | 89.53 |

| 2010年5月24日 | ギリシャ財政問題・欧州債務危機 | 48.20 |

| 2011年8月8日 | S&Pによる米国債格下げ | 48.0 |

| 2011年10月3日 | ギリシャ国債のデフォルト危機 | 46.88 |

| 2015年8月24日 | 中国経済減速懸念 | 53.29 |

VIXの最高値は2008年の世界金融危機の89.53となります。他の歴史的相場の数値と比較しても倍くらいの数値を出していますのでいかにインパクトのある出来事であったか分かりますね。

しかし、本当の最高値は1987年の「ブラックマンデー」だったとも言われています。今のVIXとは算出方法は異なりますが「172.79」という数値ですので、いかにブラックマンデーが大相場だったかが伺い知れます。

それでは、上記の出来事の中からVIXが最高値をつけた上位3つの出来事をご紹介したいと思います。

①サブプライムショック、リーマンショックを発端とした世界金融危機(2008年10月24日)

リーマン・ブラザーズの倒産によるリーマンショックを発端とした世界金融危機がVIX指数の史上最高値89.53を記録しており、100年に一度の大暴落というのも頷けますね。

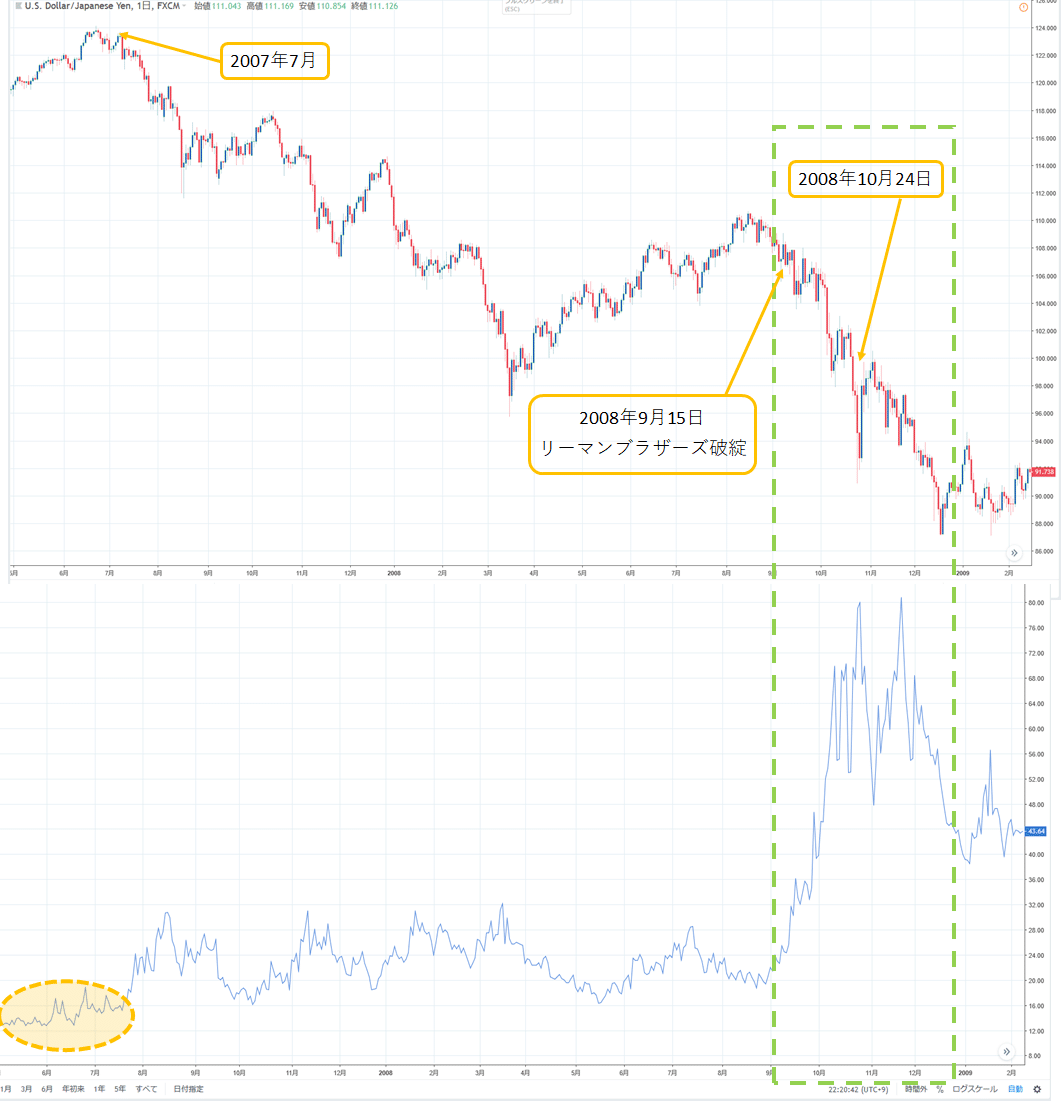

VIXの方のチャートを見るとVIXが高値を示している点が2つの山になっていることが分かります。1つ目の山が2008年9月15日のリーマン・ブラザーズの破綻、そして2つ目の山がその約1か月後に起こった10月24日の投げ売り相場です。

さらにVIXが高騰した2008年9月の時点より少し遡ってみたいと思います。

2008年の世界的な金融危機のきっかけとなったサブプライムローン危機が起こったのが2007年夏です。

実際にドル円のチャートは2007年6月を頂点として7月からは下降トレンドへと転換しています。

注目すべきは下降が始まる直前のVIX指数です。12~16の低水準で推移していることが分かります。

このようにVIXが長い間低水準で推移している時も注意が必要です。市場が楽観的になって緊張が緩み、投資家がリスクへの備えを怠っている状態で、ちょっとした悪いニュースで大きくが下落する可能性がある、まさに嵐の前の静けさであると言えます。

②中国経済原則懸念による連鎖株安(2015年8月24日)

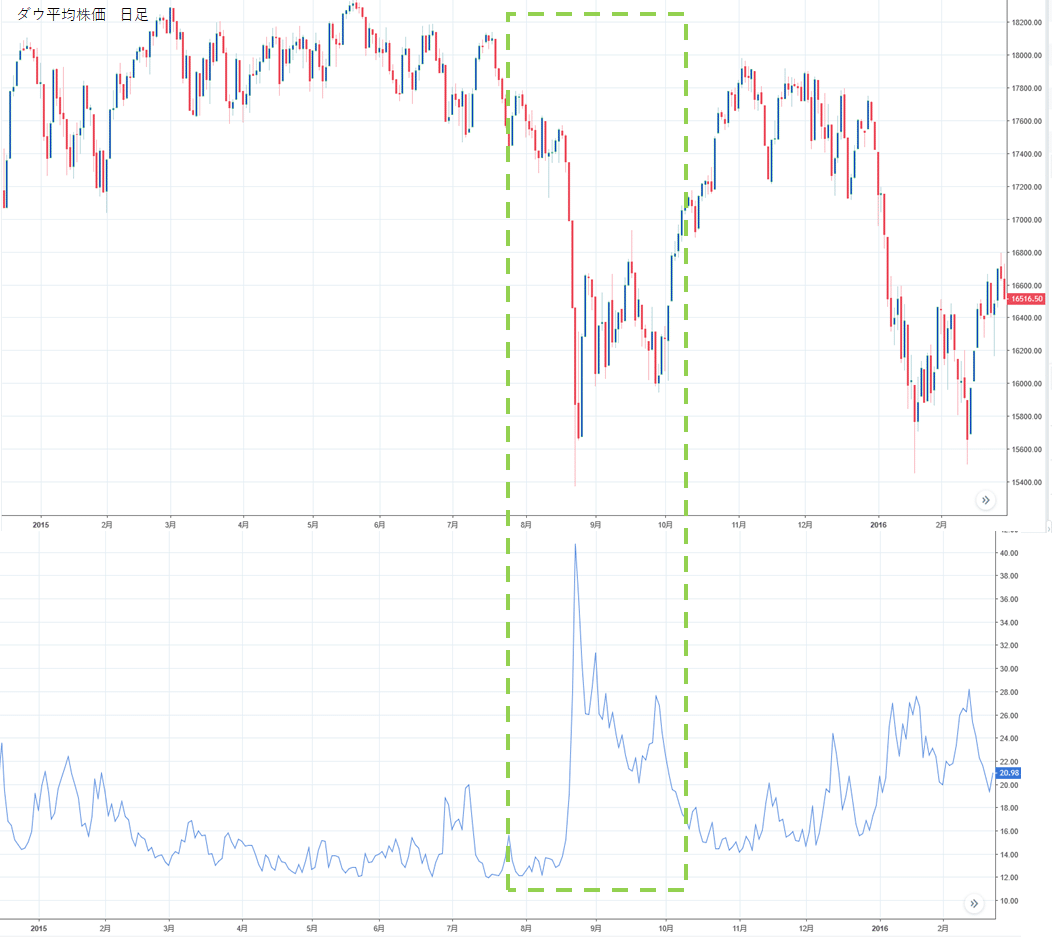

2015年8月に中国経済の減速懸念を背景に世界中の投資資金がリスクのある資産から引き揚げられ、世界中の株価が連続的に下落しました。

背景には中国株の急落とこれまでずっと切り上げられてきた人民元の突然の切り下げです。人民元の切り下げは中国政府当局が中国経済の失速を認めたことになります。世界中の人はこれに驚き、中国経済の先行きに対して不安を覚えました。

為替でも低金利通貨への買い戻しが強まり、一気に円高へと振れました。

チャートを見るとローソク足は徐々に下がって一気に落ちるという典型的なセリングクライマックスの形が形成されています。連鎖株安になっている間は、それまで16程度の低水準で推移していたVIX指数が53.29まで急激に上昇しています。

この2015年の急落は「懸念」によるもので後になって「あれは何だったのか」と言っている人もいます。

VIXが30を超えてきたことで投資家たちが心理的に不安になり、さらに40を超えてパニックとなった例の1つでもあると言えます。

VIXが40を超えてくると「パニック売り」という状態が起こりやすくなり、売り一辺倒の相場になりやすくなります。VIXが段階を踏まずに低水準から一気に40代まで急騰し、株価も急落しました。

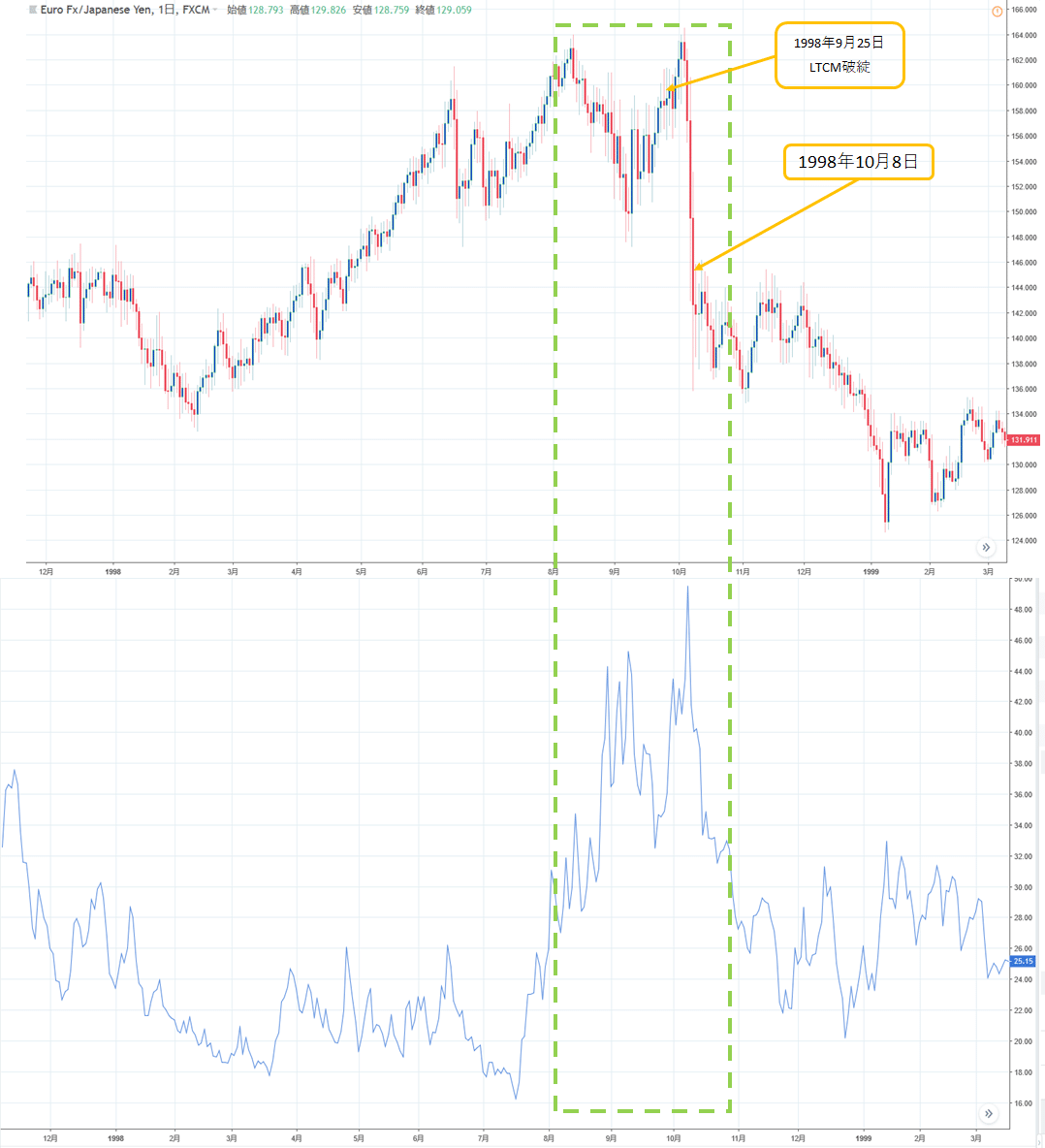

③ロシアデフォルト(1998年10月8日)

当時、輸出の80%を石油・天然ガス・金属・木材といった天然資源に依存していたロシアですが、世界的なデフレで物価が下落し、ロシア財政を圧迫、特に原油価格の下落に大打撃を受ける事態となりました。

資本主義になったばかりのロシアの金融機関が果たして大丈夫なのか、特に西側諸国はロシアの陥っている事態に不安になり、IMFの援助なしではロシアがもたないのではないか?世界恐慌につながってしまうのではないか?という不安を募らせました。

時を同じくしてアメリカの1000億ドル規模の巨大ヘッジファンドLTCMが破綻の危機に陥ります。

1998年8月17日にLTCMが短期国債のデフォルトを宣言したことで、新興国投資は危険であるという認識が世界中に急速に広まりました。

結局LTCMは9月25日に破綻しますが、チャートを見るとVIX指数が9月25日を皮切りに急速に上昇しているのが分かります。その後、10月8日にVIX指数は頂点、ユーロ円は長いヒゲを付けた大陰線となっています。

緑の枠線内の始めの方(左側)ではVIXが20台半ばを推移していたのが30台に突入しています。この水準は投資家の心理は恐怖が膨らんでいる状態になりますのでいつ急展開が起こるかわからない状態です。

案の定、VIXはその後じわじわと上がっていき、一気に40台半ばの水準まで上昇するパニック状態を示しています。

VIX指数のFXでの使い方

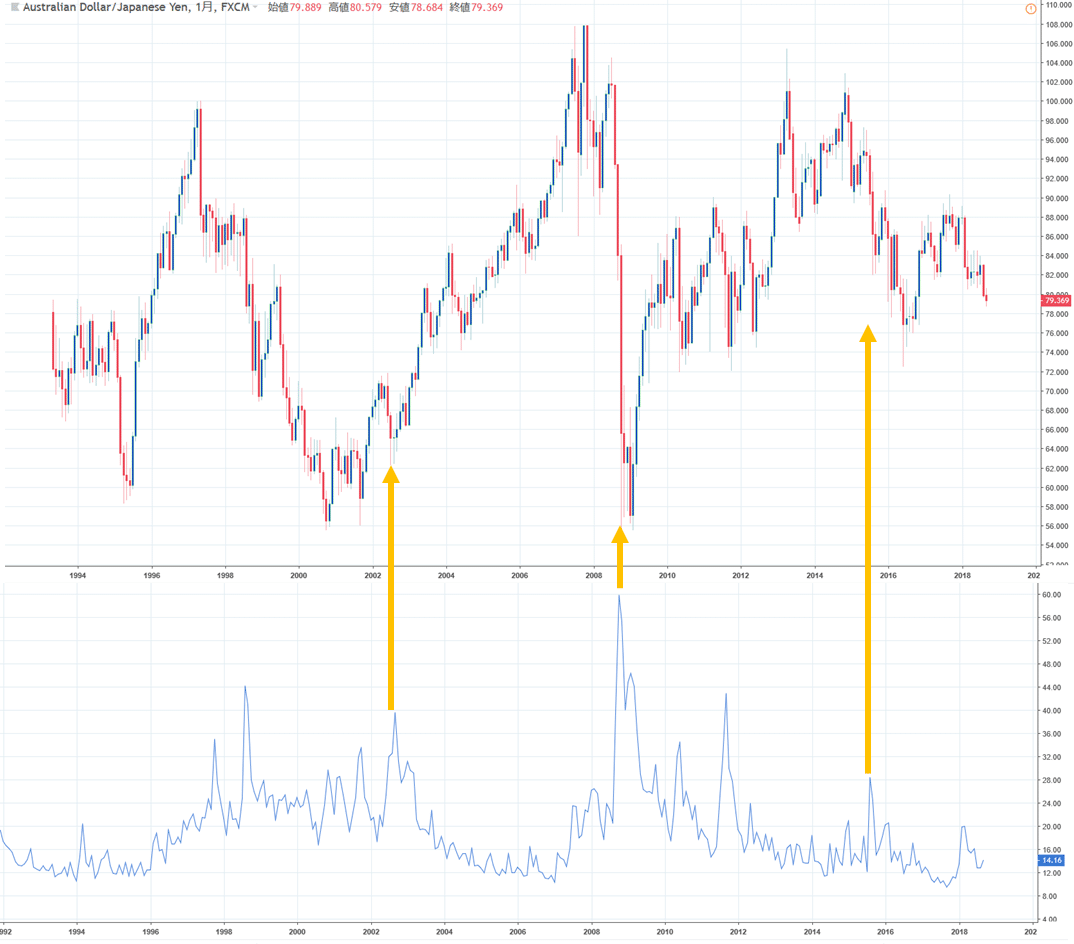

VIX指数をFX投資に活用するとするならば、指数の値動きで市場指数の値動きで市場参加者の心理状態を読み解くヒントとして活用するほかに、資源国通貨の買いシグナルとして活用する方法があります。

VIX指数が急騰したとき、株価は下降することが多いですが、資源国通貨はこの動きが顕著に表れやすい傾向にあります。

資源国通貨の代表的なものには、豪ドル、ニュージーランドドル、南アフリカランド、ブラジルレアル、カナダドルなどがあります。

上記のチャートは豪ドル円とVIXの月足ですが、VIXが上昇すれば豪ドル円が下降、VIXが下降すれば豪ドル円が上昇していることが多いことが分かります。

そしてVIXが天井を付けた少し後に、豪ドルが底値となっていることが多くなっています。VIX指数をチェックしながら豪ドルの底値で買いエントリーするという逆張り手法です。

VIXが40以上を示すと大相場になりますので、VIXが40以上を付けるような長期投資で底値買いを狙っていきます。

また、VIXが10~15という超低水準の時は総楽観で大相場の前兆になる可能性もありますので、チェックしておくと急落の見逃しを防ぐことが可能です。

さらに日足をチェックして短期トレードでも通用するのか見てみましょう。

日足でも同様にVIXの指数としては15~25までの安定した相場であることを示してはいますが、上昇したVIXの頂点と豪ドル円の底が合っていることが分かります。

日足で見る場合は15~20の相場が落ち着いているときであっても上昇して頂点を作れば底値買いのチャンスであり、25くらいのやや大きめの数値になればより安く買うことができることが分かります。

ただし、長期でも短期でも例外も存在しますし、理論上はVIXが高値を付けているときは上か下かへ大きく動くことを示唆しますので必ずしも下降するとは言えません。

VIXが上昇して価格が一旦底値を付けても上昇はわずかで再びVIXが上昇し、相場が不安定な状況になって価格が大暴落することもあります。

基本的なテクニカル分析のサブ的な分析として利用し、トレードの際はレバレッジ管理、損切り設定は忘れずに行いましょう。