CCIとは、日本語で「商品チャネル指数」または「コモディティチャネル指数」と言われ、1980年にアメリカ人のドナルド・Mランバート氏によって商品先物市場でサイクルパターンを発見するために考案された、商品市場生まれのオシレーター系のテクニカル指標です。

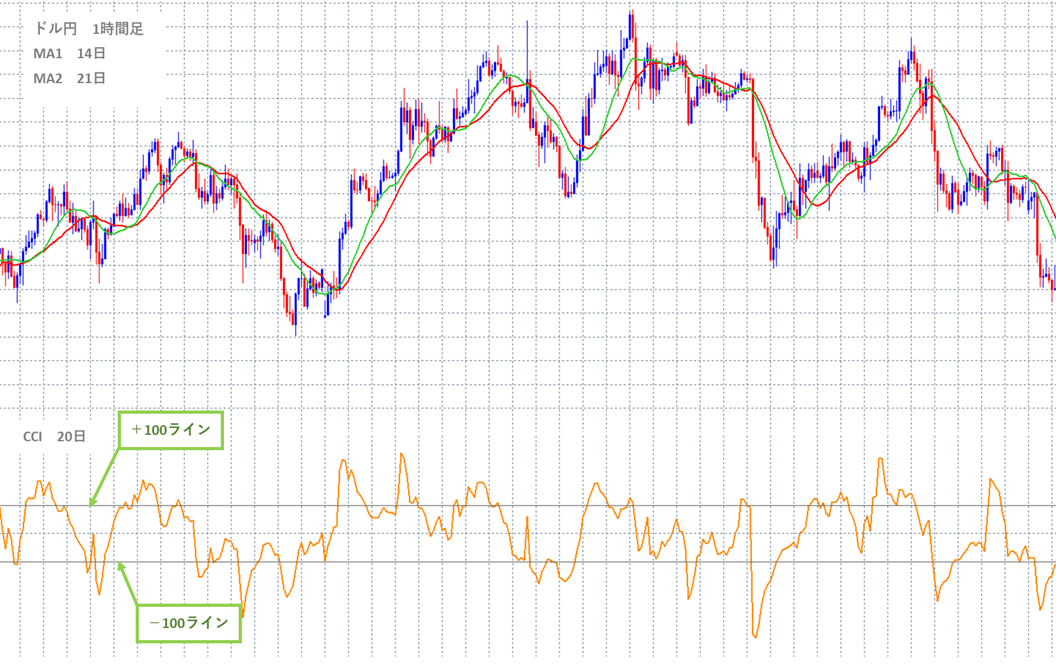

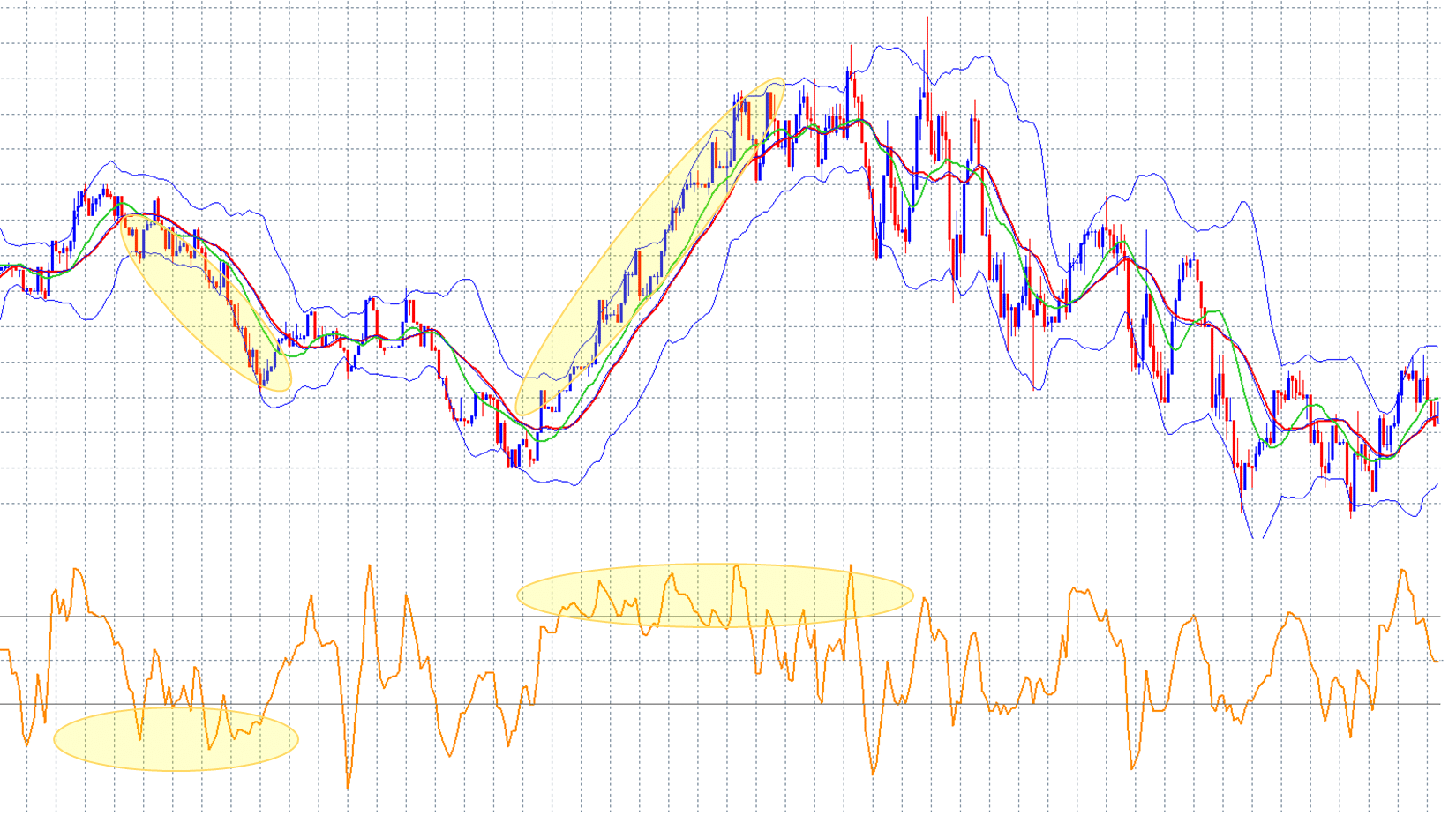

上のチャートは、上段がローソク足と移動平均線、下段がCCIです。

CCIの上下に引かれた横線が+100%ライン、-100%ラインです。

多くのオシレーターの数値が-100%~100%が上限として設定されていますが、CCIには上限がありませんので数値が100%を超えることもしばしばあります。

CCIと似ているのが移動平均乖離率ですが、CCIとの違いは移動平均乖離率が単純に移動平均線からの乖離の度合いを示す指標であるのに対して、CCIは値動きの周期性と周期内の波動の振幅に基づき平均偏差を算出し、算出した平均偏差を利用してモメンタムを標準化しているところです。

CCIの計算式

CCI = ( TP - MA ) ÷ ( 0.015 × MD )

TP = ( 高値 + 安値 + 終値 ) ÷ 3

MA = TPのN本分の単純移動平均(Nは任意ですが、一般的に20日が多く使われます。)

MD = { ( MA - TP1 ) + ( MA - TP2 ) +…+ ( MA + TPN ) }÷ N

この記事では、CCIの使い方や手法を解説します。

使い方は、FXでも株でも仮想通貨でも基本的に同じなため、一度覚えてしまえば他の投資対象でも利用することが可能です。

その他のテクニカル指標については次の記事で解説しています。

テクニカル分析の種類・基本編|FXチャート・為替レートの見方まとめ

CCIの使い方

CCIはオシレーター系の指標なので基本的には逆張りの取引手法を取ります。

100%を上回ると買われすぎ、-100%を下回ると売られすぎと判断します。

ただし、CCIには上限、下限がありませんのでどこまで数値が伸びるか分かりません。

100を超えても200、300と伸びていくこともあり得ますので、CCIの場合はグラフの数値が反転するのを待ってからシグナルとします。

まずは買いシグナルと売りシグナルを簡単に頭に入れて、その後チャート画像で見ていきましょう。

買いシグナル

- CCIが-100%以下の水準から-100%を上抜いた時

- ブリッシュ・ダイバージェンス(強気の乖離)が発生しているとき

(ローソク足が安値を更新しているにも関わらず、CCIが上昇しているとき)

ダイバージェンスとは|オシレーター系を使ったトレンド転換の見つけ方

売りシグナル

- CCIが+100%以上から+100%を下抜いたとき

- ベアリッシュ・ダイバージェンス(弱気の乖離)が発生しているとき

(ローソク足が高値を更新しているにも関わらず、CCIが下落しているとき)

①CCIが-100を下抜けた後、折り返してきて-100を上抜けたところで買いエントリー。その後、中央の0ラインを通過して+100ラインを上抜けた時点で利益確定の売りをします。

②CCIが+100を上抜けた後に折り返してきて+100ラインに戻ってきたところで売りエントリー。その後、中央の0ラインを下落に向かって通過し、-100ラインに到達したところで利益確定の買いをします。

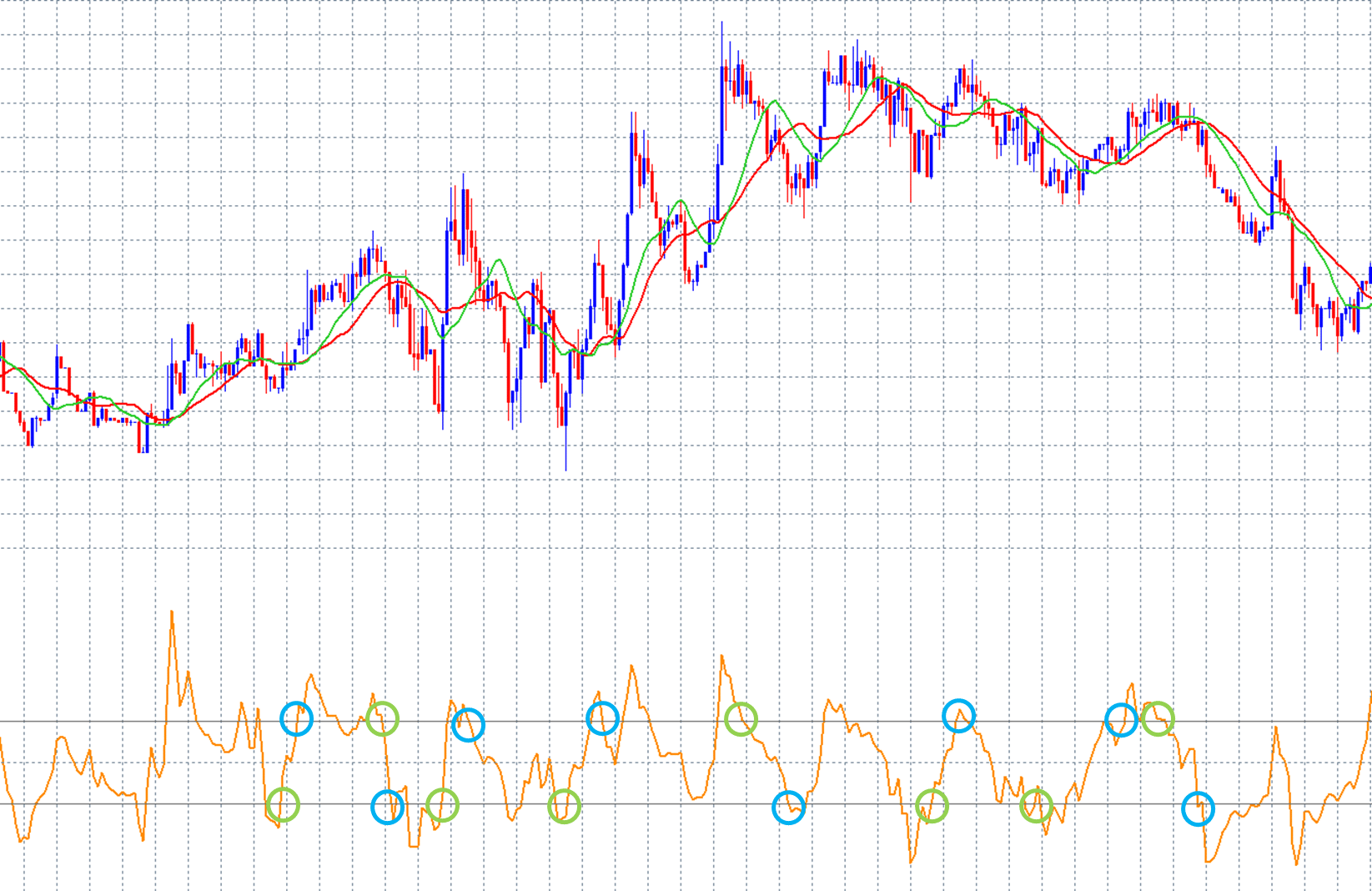

③ローソク足を見ると為替レートが下値を更新しているのにも関わらず、CCIを見るとCCIの数値が下値を切り上げているブリッシュ・ダイバージェンスが起こっています。

その後相場が反転し、為替レートは上昇トレンドに転じています。

④ローソク足の為替レートが上値を更新し続けている上昇トレンド継続中にかかわらず、CCIの数値が上値を切り崩して下落しているベアリッシュ・ダイバージェンスが発生しています。

その後相場が反転し、為替レートが下落トレンドを形成しています。

CCIでは±100ラインに注目するのと同時にダイバージェンスが起こっているのかもチェックしておきましょう。

ダイバージェンスを確認したら、CCIが一度超えた±100ラインから反転して±100ラインに再び戻ってきたところで売買サインとなります。

CCIのメリット

値動きに対しての反応が早い

CCIはシグナルの発生が早いことで海外トレーダーを中心に人気のある指標で、反応が早いといわれているEMA(指数移動平均)よりも早いのがメリットです。

シグナルの発生が非常に早いのでトレンド転換を一早く察知するのに役立ちますし、今、リアルタイムで買われすぎか売られすぎかをチェックすることができます。

※指数移動平均線(EMA)は単純移動平均線よりも直近の価格を敏感に反映させたいために考案された平均線です。

単純移動平均線が例えば200日移動平均線の場合、1日前の価格も200日前の価格も平等に扱う反面、EMAでは直近の価格を重視して「今」の値動きを反映させた平均線です。

逆張りとしてはもちろん、順張りとしても使える

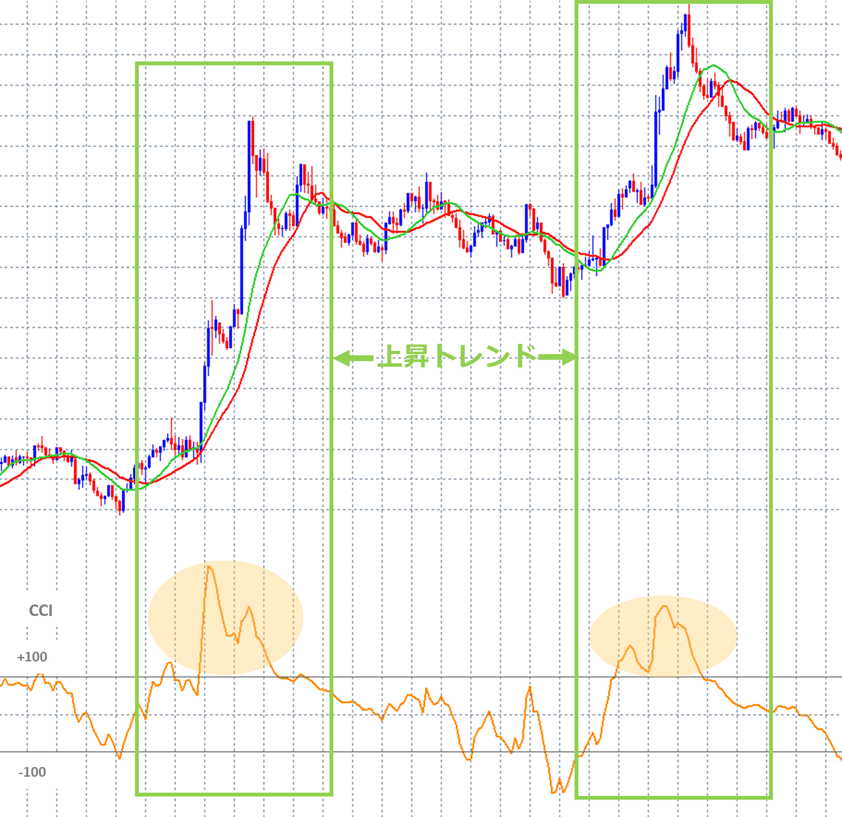

オシレーター系ですので買われすぎ、売られすぎを示し、逆張りのツールとして使うのが一般的ですが、トレンドを確認することができれば順張りのトレードに使用することができます。

具体的な方法については、後述のCCI+移動平均線を組み合わせる順張り手法で解説しています。

ただし、例えば上昇トレンドの場合、トレンド継続中に+100ラインをCCIがタッチしたり一時的に下抜けたりするダマシが複数回起こります。

そのため、トレンド発生中は移動平均線やボリンジャーバンドなどのトレンドフォロー系のテクニカル指標と併せて使っていきます。

CCIのデメリット

反応が早すぎるためダマシになることも

CCIは反応が早いといわれているEMAよりも反応が早いことで人気の指標ですが、反応が早いということはダマシが多いことの裏返しでもあります。

ダマシを避けるためには移動平均線との組み合わせやボリンジャーバンドの+2σの上抜け、-2σの下抜けを併用するのがおすすめです。

上記のチャートでは何回かCCIが+100ライン、-100ラインを通過している場面があります。

しかし、ボリンジャーバンドを確認すると価格が移動平均線を下回らずにボリンジャーバンドの下バンドにタッチしないまま推移する、または価格が移動平均線を上回らずにボリンジャーバンドの上バンドにタッチしないまま推移する、いわゆるバンドウォークと呼ばれる強いトレンド相場中であることが分かります。

CCIのみのシグナルに従うと何回もダマシに会うことになりますので、移動平均線、ボリンジャーバンドを確認しながらエントリーを行います。

また、CCIの期間を短くすると反応が早い反面ダマシが多くなります。CCIの期間を長くすると反応が遅い反面ダマシが少なくなります。

上記のチャートでは一般的に使用される20日CCIを使用しています。

指標に上限がないので天井と底が見えない

CCIは±100の基準はあるものの上限がありませんので、数値が100を超えていくこともあり得ます。

時には200、300といった数値にまで行くこともしばしば起こります。

単純に逆張りを行うとダマシになり損害を被ることもありますので、数値が反転し100まで戻ってきたところでエントリーするなど、他のオシレーターとは逆張りのエントリータイミングか変わりますので注意が必要です。

CCI+移動平均線を組み合わせる順張り手法

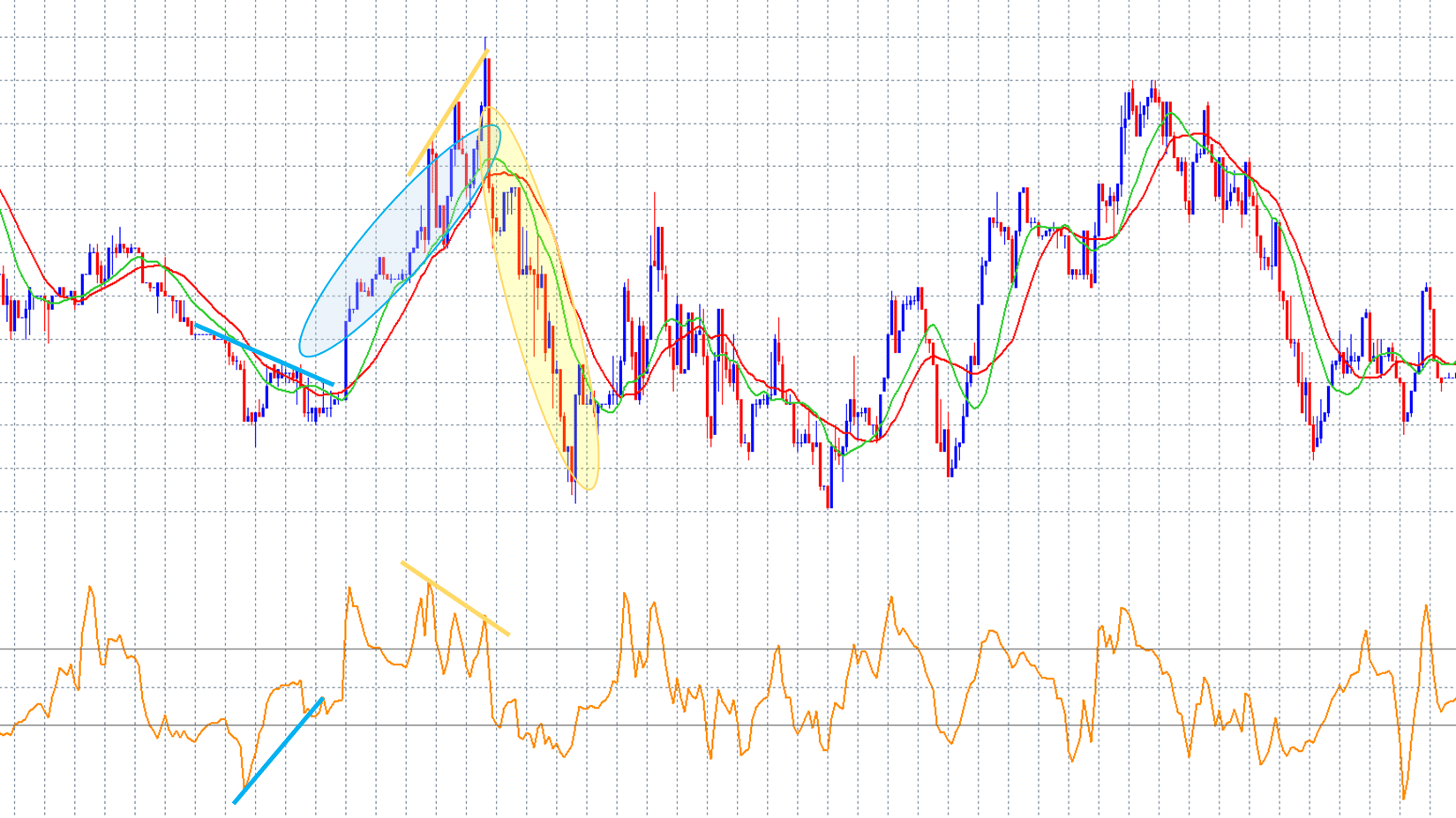

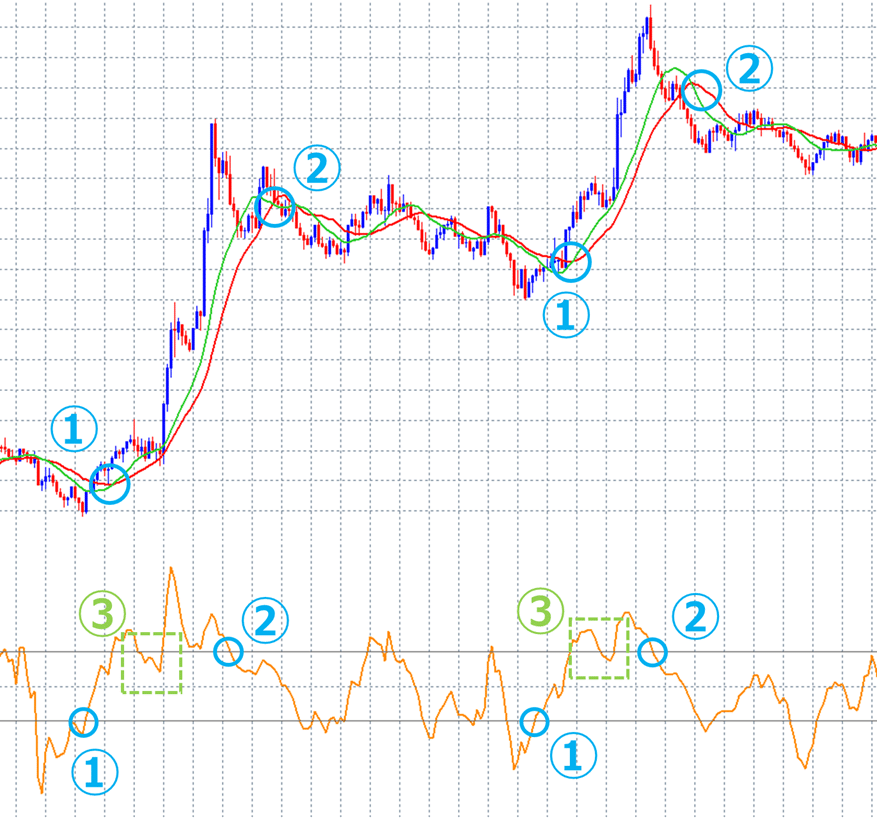

移動平均線とCCIで順張りのエントリーをする方法です。

CCIでいち早くサインを見つけつつ、移動平均線でしっかり相場の転換を確認してからエントリーします。

①の時点でまずCCIをチェックするとCCIが-100ラインを下抜けた後、反転して-100ラインを上抜けたことを確認します。その後、移動平均線がゴールデンクロスしたことを確認して買いでエントリーします。

FX・株のゴールデンクロスとデッドクロス|見方や設定・だまし回避の方法

②でCCIが+100ラインを下抜けたところでトレンド終了を意識します。移動平均線に注目し、移動平均線がデッドクロスした時点で利益確定の売りをします。

③ではCCIが+100ラインを一時的に下抜けています。しかしその後相場は反転することなくトレンドは継続しています。CCIのみで売買を判断するとダマシに遭うことになります。

結果としては押し目買いのチャンスでもありますが、CCIが反転して再び+100ラインの上を推移するのか、反転せずに-100ラインに向かって下降していくのかはこの時点では判断できませんので、この場面でCCIのみでの投資判断は危険になります。

CCIはこのようなダマシが多いので、移動平均線を使ってトレンドを確認してから実際のトレードをします。

CCI+RSI+ボリンジャーバンドを組み合わせる逆張り手法

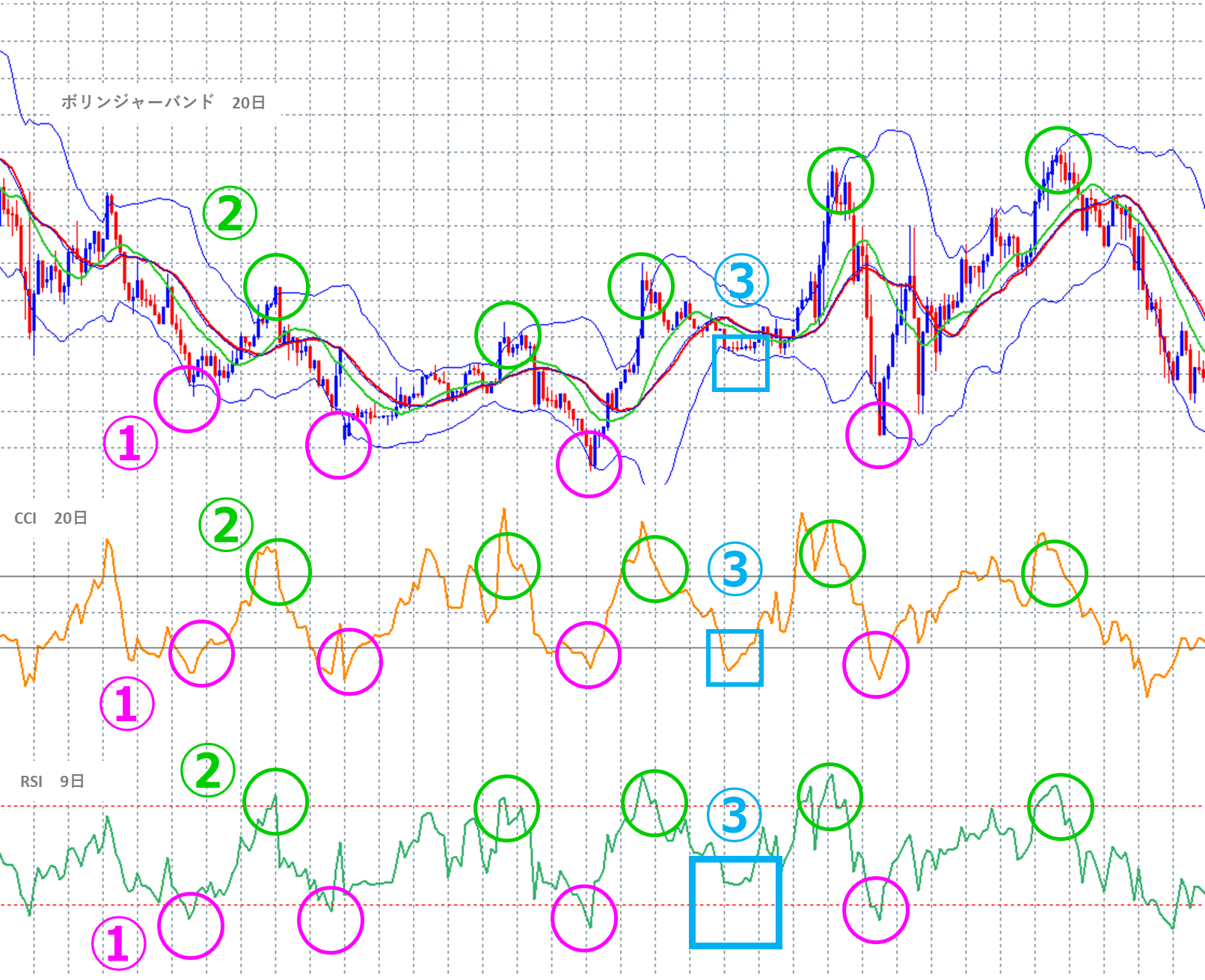

オシレーター系テクニカル指標のRSIとCCIを2つ使用し、にさらにトレンド系指標のボリンジャーバンドの3つを組み合わせた逆張りのトレード手法です。

オシレーター系のテクニカル指標はダマシがあることがデメリットですが、一般的にトレンドフォロー系指標と組み合わせることでダマシを回避します。

トレンドフォロー系指標と組み合わせてダマシを回避するほか、複数のオシレーターを組み合わせてダマシを回避する方法もあります。

ここではCCIにRSIを組み合わせて基本的な逆張りトレードを行います。

さらにボリンジャーバンドの上下のバンドへの価格の接近、バンドタッチを売買サインとし、オシレーターの苦手とする強いトレンドの発生をボリンジャーバンドのバンドウォークやバンドが広がる現象のエクスパンションで確認することができます。

オシレーターを使った逆張りですので、ボックス相場での戦略に有利な方法です。

上段がローソク足とボリンジャーバンド(20日)、中段がCCI(20日)、下段がRSI(9日)です。

①の時点でまず、シグナルの点灯の早いCCI(中段)をチェックすると100ラインを下抜けています。次にRSI(下段)をチェックすると30ラインを下抜いていて売られすぎを確認することができます。最後にボリンジャーバンドを確認すると下バンドにローソク足がタッチしています。

この3つを確認できたら-100ラインを下抜けたCCIが底をつけて反転し、-100ラインを下から上に上抜けたところでエントリーのサインです。

価格が上昇して②の時点でCCIが+100ラインを上抜けた時点でトレンド転換を警戒します。RSIをチェックして70ラインを上抜けし、買われすぎであることを確認し、ボリンジャーバンドの上ラインにローソク足がタッチしていることを確認します。

CCIが上昇から戻ってきて+100ラインを上から下に通過した時点で買いポジションを決済、または新しく売りポジションを保有します。

③の時点ではCCIが-100ラインを下抜けて、ボリンジャーバンドの下バンドにローソク足がタッチしていますが、RSIを見ると下の30ラインにRSIの数値が到達していませんのでこの場面では新たなエントリーは見送りです。

ただし、既にポジションを保有していて利確する場合は目標pipsを達成していたら利確してしまってもOKです。

この手法ではあくまでも3つのテクニカル指標でサインが出ていたら取引を行うことになりますので、この場面ではRSIですがどれか1つでもサインが出ていない指標があれば取引は我慢します。

ボックス相場では何回か価格が行き来した後、値幅が小さくなって行き、急激に相場エネルギーが放出されて強いトレンドを形成することがしばしば起こります。

逆張り手法でのトレード中の危険を回避するうえでも1つのトレンドフォロー系指標と2つのオシレーターのすべてのサイン点灯で取引する手法は比較的安全を維持できるテクニックです。